Wyższe kwoty wolne od potrąceń w 2009 r.

REKLAMA

REKLAMA

REKLAMA

REKLAMA

Wzrost kwoty wolnej od potrąceń to skutek dwóch czynników. Po pierwsze, wyższej płacy minimalnej, która w 2009 r. wynosi 1276 zł (w 2008 r. - 1126 zł). Po drugie, zmiany skali podatkowej, która przewiduje teraz dwie stawki: 18% i 32% i ta niższa jest używana do wyliczeń kwot wolnych.

Przy jakich świadczeniach obowiązują

Jeśli z wynagrodzenia pracownika są ściągane alimenty, bo ich dobrowolnie nie płaci, to pracodawca nie stosuje kwot wolnych od potrąceń. Przy egzekucji świadczeń alimentacyjnych jedyny obowiązujący limit, który musi być zachowany, to maksymalnie 3/5 wynagrodzenia.

Zupełnie inaczej jest, gdy z pensji pracownika mają być potrącane konkretne kwoty na świadczenia niealimentacyjne, np. zaległy kredyt bankowy. W takim przypadku pracodawca ma obowiązek zostawić mu kwotę wolną. Gdy jest on zatrudniony na cały etat, to powinna być to kwota odpowiadająca:

REKLAMA

• minimalnemu wynagrodzeniu za pracę netto - przy potrącaniu należności innych niż alimentacyjne na mocy tytułów wykonawczych,

• 75% minimalnego wynagrodzenia netto - jeśli potrącenie dotyczy pokrycia zaliczek pieniężnych udzielonych pracownikowi,

• 90% minimalnego wynagrodzenia netto - gdy potrącane są kary pieniężne, określone np. w art. 108 ustawy z 26 czerwca 1974 r. - Kodeks pracy (dalej: k.p.).

O tym, że kwotę wolną liczy się jak minimalne wynagrodzenie za pracę netto, nie zdecydowały przepisy prawa pracy. Na przykład z art. 871 k.p. wynika wręcz, że w wyliczeniach nie uwzględnia się składki zdrowotnej. Nakazuje on bowiem odliczanie tylko składek na ubezpieczenia społeczne oraz zaliczki na podatek dochodowy. W efekcie do 2008 r. kwota wolna była ustalana z pominięciem składki zdrowotnej i bez dokonywania zaokrągleń zaliczki na podatek dochodowy. Zmiany w tym zakresie przyniosły interpretacje Departamentu Prawnego Ministerstwa Pracy oraz Państwowej Inspekcji Pracy. Spowodowały one, że od ubiegłego roku kwota wolna od potrąceń to minimalna pensja netto lub jej odpowiedni procent, w zależności od rodzaju potrącanych świadczeń.

Kiedy mogą być zmniejszane

Gdy pracownik jest zatrudniony na niepełny etat, wtedy kwotę wolną od potrąceń należy zmniejszyć proporcjonalnie do jego wymiaru czasu pracy. Tak wynika z art. 871 § 2 k.p. Jest to jedyna podstawa prawna dopuszczająca pomniejszenie kwot wolnych.

Zdaniem Departamentu Głównego Inspektoratu Pracy nie ma przepisów, które pozwalałyby na zmniejszenie kwoty wolnej, jeśli pracownik przepracuje tylko część miesiąca. Pracodawca powinien przy dokonywaniu potrąceń zostawić mu mimo to pełną kwotę wolną (pełną - rozumianą tu jako taką jej wysokość, która odpowiada potrącanemu świadczeniu). Musi to zrobić niezależnie od przyczyn nieświadczenia pracy przez pozostałe dni miesiąca, a więc i wtedy, gdy pracownik jest na urlopie bezpłatnym, na zwolnieniu lekarskim czy został zatrudniony lub zwolniony w trakcie miesiąca (por. stanowisko Departamentu Głównego Inspektoratu Pracy z 3 lipca 2008 r., nr GPP-306-4560-457/08/PE).

Ile zostawiać przy wieloelementowej wypłacie

Stosując przepisy o dokonywaniu potrąceń z wynagrodzenia za pracę, należy to wynagrodzenie rozumieć szeroko. Taki sposób interpretacji został bowiem ukształtowany w orzecznictwie Sądu Najwyższego. W kolejnych swoich orzeczeniach obejmował on ochroną odprawy pieniężne, ekwiwalenty za urlop wypoczynkowy, nagrody jubileuszowe, odszkodowania (por. wyroki SN z 12 maja 2005 r., sygn. akt I PK 248/04, OSNP 2006/1-2/12, z 14 listopada 1996 r., sygn. akt I PKN 3/96, OSNP 1997/11/193 czy z 17 lutego 2004 r., sygn. akt I PK 217/03, OSNP 2004/24/419). Uznał on, że wyraźnie ochronna funkcja art. 87 § 1 k.p.. daje podstawę do przyjęcia, żew pojęciu wynagrodzenie za pracę - w ujęciu tego przepisu - może się mieścić nie tylko wynagrodzenie za pracę w ścisłym znaczeniu, ale również inne świadczenia związane z pracą o charakterze zbliżonym do wynagrodzenia za pracę, czyli takie składniki szeroko pojmowanego wynagrodzenia, które nie są w ścisłym znaczeniu wynagrodzeniem za pracę, jednak są traktowane przez ustawodawcę na porównywalnych zasadach.

Takie rozumienie znaczenia pojęcia „wynagrodzenie za pracę” znajduje uzasadnienie w kontekście normatywnym, w jakim przepis ten został umiejscowiony w systematyce Kodeksu pracy. Rozdział II Ochrona wynagrodzenia za pracę, w którym ulokowany został art. 87 § 1 k.p.., mieści się w dziale trzecim zatytułowanym „Wynagrodzenie za pracę i inne świadczenia” (chodzi oczywiście o inne świadczenia związane z pracą, o czym przekonuje tytuł rozdziału I tego działu). Te inne świadczenia związane z pracą to między innymi odprawa rentowa lub emerytalna (rozdział IIIa), a także nagroda jubileuszowa (art. 773§ 3 pkt 3 k.p.) - z uzasadnienia wyroku SN z 17 lutego 2004 r., sygn. akt I PK 217/03, OSNP 2004/24/419.

Ile pieniędzy w takim razie zostawiać pracownikowi, gdy w jednym miesiącu są dokonywane wypłaty: wynagrodzenia za pracę, nagrody jubileuszowej i np. odprawy emerytalnej? Przy każdym wypłacanym elemencie musi być brana pod uwagę z osobna kwota wolna od potrąceń. Takie stanowisko zajęło Ministerstwo Pracy i Polityki Społecznej. Oznacza to, że nie wolno wypłacanych świadczeń sumować, od sumy wyliczyć kwotę wolną, a resztę przekazywać komornikowi. Takie postępowanie jest wskazane tylko przy wypłacie w danym miesiącu, obok składników wynagrodzenia za okresy miesięczne, również wynagrodzenia za okresy dłuższe niż miesiąc (np. premia kwartalna).

Czy trzeba je zostawiać przy potrąceniach dobrowolnych

Pracodawca musi pamiętać o pozostawieniu kwoty wolnej, gdy dokonuje potrąceń obowiązkowych z wynagrodzenia pracownika, z wyjątkiem świadczeń alimentacyjnych (patrz: ramka „Kolejność i wysokość potrąceń obowiązkowych” na str. 33). Jednak nie tylko. Kwoty wolne obowiązują bowiem również przy tzw. potrąceniach dobrowolnych.

Potrącenia dobrowolne to takie, których pracodawca dokonuje za pisemną zgodą pracownika, np. za nadwyżkę ponad ustalony limit w rachunku za telefon komórkowy, używany przez pracownika. Realizując je, musi zostawić pracownikowi:

• minimalne wynagrodzenia za pracę netto, jeżeli dokonuje potrąceń na swoją rzecz,

• 80% minimalnego wynagrodzenia za pracę netto, gdy potrąca inne należności niż na swoją rzecz.

Jak je obliczyć

Skoro kwoty wolne liczy się jak wynagrodzenie minimalne netto, w takim razie należy ustalić:

1) wysokość składek na ubezpieczenia społeczne, finansowane przez pracownika, tj. emerytalną (9,76%), rentową (1,5%) oraz chorobową (2,45%),

2) składkę zdrowotną - pełna wynosi 9%, a odliczana od podatku - 7,75%,

3) zaliczkę na podatek dochodowy, pamiętając, że podstawowe koszty uzyskania przychodu wynoszą 111,25 zł miesięcznie, podwyższone - 139,06 zł miesięcznie, natomiast kwota zmniejszająca zaliczkę na podatek dochodowy o 1/12 kwoty zmniejszającej podatek, określonej w pierwszym przedziale obowiązującej skali podatkowej - 46,34 zł (1/12 × 556,02 zł),

4) kwotę netto poprzez odjęcie od minimalnego wynagrodzenia brutto składek na ubezpieczenia społeczne, zaliczkę na podatek dochodowy oraz pełną składkę na ubezpieczenie zdrowotne.

Wyliczenia kwoty wolnej przy podstawowych kosztach uzyskania przychodu i zastosowaniu kwoty zmniejszającej podatek (gdy pracownik złoży PIT-2) wyglądają następująco:

1) składki na ubezpieczenia społeczne, finansowane przez pracownika:

• emerytalna: 1276 zł × 9,76% = 124,54 zł,

• rentowa: 1276 zł × 1,5% = 19,14 zł,

• chorobowa: 1276 zł × 2,45% = 31,26 zł,

• razem: 174,94 zł;

2) składka zdrowotna

• podstawa wymiaru: 1276 zł - 174,94 zł = 1101,06 zł,

• pełna: 1101,06 zł × 9% = 99,10 zł,

• do odliczenia od podatku: 1101,06 zł × 7,75% = 85,33 zł;

3) zaliczka na podatek dochodowy:

• podstawa opodatkowania: 1276 zł - (174,94 zł + 111,25 zł) = 989,81 zł, po zaokrągleniu 990 zł,

• zaliczka na podatek: (990 zł × 18%) - 46,34 zł = 131,86 zł,

• zaliczka na podatek po odliczeniu składki zdrowotnej: 131,86 zł - 85,33 zł = 46,53 zł, po zaokrągleniu 47 zł;

4) kwota wolna: 1276 zł - (174,94 zł + 99,10 zł + 47 zł) = 954,96 zł.

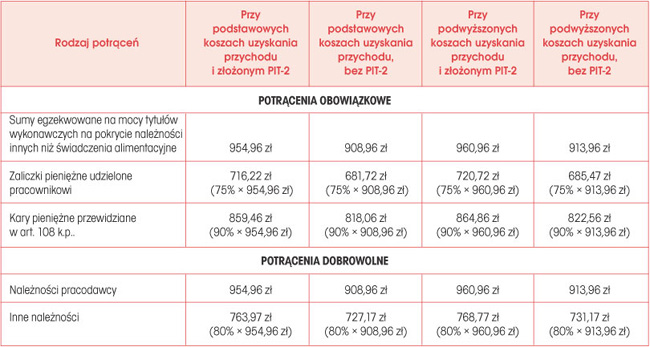

Gdy pracownik nie złoży oświadczenia PIT-2, wtedy wynik przedstawionych wyliczeń się zmieni, ponieważ nie zostanie w nich uwzględniona kwota zmniejszająca podatek. Wynik będzie również inny, jeśli pracownik ma podwyższone koszty uzyskania przychodu. Wszystkie kwoty wolne w poszczególnych wariantach przedstawia tabela . Pokazuje ona również kwoty wolne przy potrąceniach dobrowolnych.

Tabela. Kwoty wolne od potrąceń w 2009 r.

Kolejność i wysokość potrąceń obowiązkowych

Przy potrąceniach obowiązkowych pracodawca musi trzymać się kolejności ich dokonywania (patrz niżej). Nie wolno mu też przekraczać limitów. Kolejność jest następująca:

1) sumy egzekwowane na zaspokojenie świadczeń alimentacyjnych - do wysokości 3/5 wynagrodzenia; tyle samo wynosi granica przy zbiegu potrąceń,

2) inne należności niż świadczenia alimentacyjne, egzekwowane na mocy tytułów wykonawczych - do wysokości połowy wynagrodzenia,

3) zaliczki pieniężne udzielone pracownikowi - do wysokości połowy wynagrodzenia,

4) kary pieniężne, przewidziane w art. 108 k.p.. - za jedno przekroczenie lub jeden dzień nieobecności nieusprawiedliwionej kara nie może być wyższa od jednodniowego wynagrodzenia pracownika, a łącznie kary nie mogą być wyższe niż dziesiąta część wynagrodzenia, po dokonaniu potrąceń sum wymienionych w poprzednich punktach.

Jeśli pracodawca wypłaca pracownikowi nagrodę z zakładowego funduszu świadczeń socjalnych, trzynastkę oraz należności przysługujące pracownikom z tytułu udziału w zysku lub nadwyżce bilansowej, musi je przekazać w całości na pokrycie alimentów. Gdy zaś w danym miesiącu dokonuje wypłaty wynagrodzenia za okresy dłuższe niż miesiąc, dodaje je do wynagrodzenia miesięcznego i od sumy dokonuje potrącenia (nie tylko na świadczenia alimentacyjne).

Podstawy prawne

• Ustawa z 26 czerwca 1974 r. - Kodeks pracy (j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2008 r. Nr 93, poz. 586)

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2008 r. Nr 209, poz. 1316)

• Ustawa z 13 października 1998 r. o systemie ubezpieczeń społecznych (j.t. Dz.U. z 2007 r. Nr 11, poz. 74; ost.zm. Dz.U. z 2008 r. Nr 141, poz. 888)

• Ustawa z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (j.t. Dz.U. z 2008 r. Nr 164, poz. 1027)

• Ustawa z 16 listopada 2006 r. o zmianie ustawy o podatku dochodowym od osób fizycznych oraz o zmianie niektórych innych ustaw (Dz.U. Nr 217, poz. 1588)

• Obwieszczenie Prezesa Rady Ministrów z 24 lipca 2008 r. w sprawie wysokości minimalnego wynagrodzenia za pracę w 2009 r. (M.P. Nr 55, poz. 499)

BoŻena Styczyńska

REKLAMA

REKLAMA