Jak prawidłowo rozliczyć podatek dochodowy za 2009 r.

REKLAMA

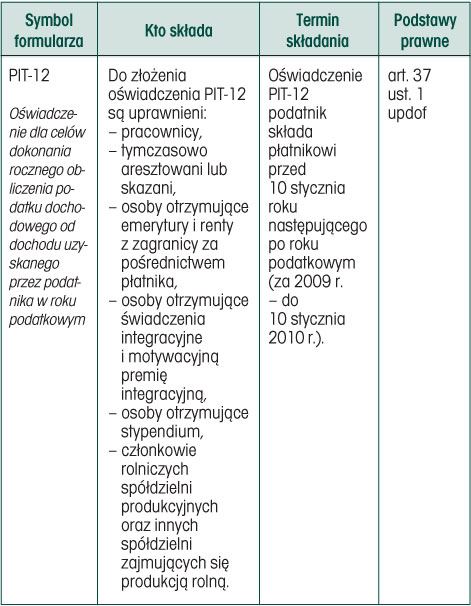

Zakład pracy jako płatnik ma obowiązek dokonać za pracownika rocznego rozliczenia podatku na formularzu PIT-40, jeżeli pracownik złoży płatnikowi w terminie do 10 stycznia 2010 r. oświadczenie na formularzu PIT-12 i spełnia określone warunki wymienione w art. 37 ust. 1 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (dalej: updof).

REKLAMA

REKLAMA

Jeżeli zakład pracy nie dokonuje rocznego rozliczenia podatku za 2009 r., ma obowiązek wystawić i przekazać pracownikowi oraz urzędowi skarbowemu informację o dochodach oraz o pobranych zaliczkach na podatek dochodowy PIT-11. Na tej podstawie pracownik rozliczy samodzielnie swoje przychody uzyskane w 2009 r.

REKLAMA

Obliczenie podatku na formularzu PIT-40

Dokonując pracownikowi rocznego rozliczenia podatku i sporządzając PIT-40, płatnik powinien:

1) uwzględnić koszty uzyskania przychodów przysługujące za dany rok podatkowy,

2) odliczyć od podatku kwotę składek na ubezpieczenia społeczne naliczone od przychodów otrzymanych przez pracownika,

3) odliczyć od podatku kwotę składki na ubezpieczenie zdrowotne pobranej w roku podatkowym ze środków podatnika.

Pracownik, który chce skorzystać z ulgi prorodzinnej, musi samodzielnie złożyć zeznanie podatkowe za 2009 r. (art. 37 ust. 1a pkt 4 updof w brzmieniu obowiązującym w 2009 r.).

Zapamiętaj!

Pracodawca nie ma możliwości uwzględnienia ulgi prorodzinnej w rocznym rozliczeniu podatku na formularzu PIT-40 za 2009 r.

Dla kogo PIT-40

Pracownik, o którym mowa w tabeli 1, może wnioskować o dokonanie rocznego obliczenia podatku za 2009 r. w PIT-40, pod warunkiem że:

• poza dochodami uzyskanymi od płatnika nie uzyskał innych dochodów, z wyjątkiem dochodów określonych w art. 30-30c oraz art. 30e updof (chodzi o dochody opodatkowane w sposób ryczałtowy, np. wygrane w konkursach, oraz o dochody z działalności gospodarczej opodatkowane liniowo),

• nie korzysta z odliczeń innych niż dokonywane przez płatnika, tj. innych niż z tytułu składek na ubezpieczenia społeczne i na ubezpieczenie zdrowotne, odliczeń od dochodu z tytułu nienależnie pobranych świadczeń, które uprzednio zwiększały dochód podlegający opodatkowaniu, jeżeli nie zostały one potrącone od dochodu przy poborze zaliczek,

• nie korzysta z możliwości łącznego opodatkowania swoich dochodów z dochodami małżonka bądź opodatkowania w sposób przewidziany dla osób samotnie wychowujących dzieci,

• nie ma obowiązku doliczenia kwot uprzednio odliczonych, z wyjątkiem zwróconej za pośrednictwem płatnika uprzednio zapłaconej i odliczonej składki na ubezpieczenie zdrowotne

- art. 37 ust. 1 updof.

Pracodawca, przyjmując oświadczenie PIT-12 pracownika, nie musi sprawdzać prawdziwości danych zawartych w tym oświadczeniu. To pracownik poniesie odpowiedzialność, jeżeli dane w oświadczeniu okażą się nieprawdziwe (gdy np. pracownik fałszywie oświadczy, że nie osiąga dochodów z innego miejsca pracy).

Czytaj także: Wynagrodzenia w budżetówce w 2010 r. >>

Tabela 1. Oświadczenie PIT-12:

PRZYKŁAD:

Czy pracownik może zmienić zdanie i rozliczyć swoje dochody za 2009 r. w zeznaniu rocznym PIT-37, mimo że otrzymał już z zakładu pracy PIT-40 (wystawiony na podstawie złożonego przez pracownika oświadczenia PIT-12)?

Nie ma przeszkody prawnej, aby pracownik, mimo wystawionego przez zakład pracy PIT-40 (na podstawie oświadczenia PIT-12), samodzielnie rozliczył swoje dochody za 2009 r. Pracownik musi tego dokonać do 30 kwietnia 2009 r. na podstawie otrzymanego już od pracodawcy rozliczenia zawartego w PIT-40.

W sytuacji gdy pracownik, mimo rozliczenia go przez zakład pracy, złoży w urzędzie skarbowym zeznanie podatkowe PIT-37 lub PIT-36, do zeznania tego przenosi kwotę zaliczki odpowiednio pomniejszoną o kwotę z pozycji 84 w PIT-40 (jeżeli z rocznego obliczenia podatku PIT-40 wynika nadpłata) albo powiększoną o kwotę z pozycji 83 w PIT-40 (jeżeli z rocznego obliczenia podatku PIT-40 wynika kwota do zapłaty).

O tym fakcie (samodzielnego rozliczenia mimo wystawienia PIT-40 przez pracodawcę) pracownik powinien jednak poinformować zakład pracy - w takim przypadku pracownik bowiem sam rozlicza nadpłatę/niedopłatę podatku.

Koszty uzyskania przychodów

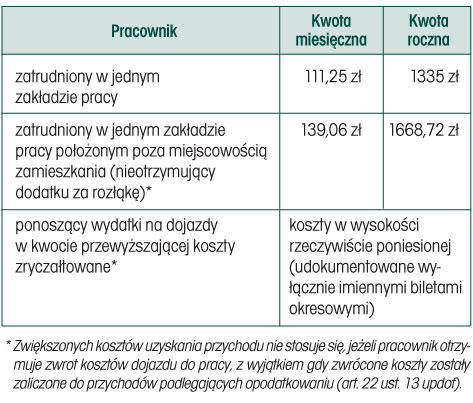

Pracodawca, wypełniając PIT-40, ma obowiązek wykazać w odpowiedniej wartości koszty uzyskania przychodów ze stosunku pracy i stosunków pokrewnych. Koszty te obrazuje tabela 2.

Tabela 2. Pracownicze koszty uzyskania przychodów w jednym zakładzie pracy w 2009 r.:

Jeżeli roczne koszty uzyskania przychodów są niższe od wydatków na dojazd do zakładu pracy autobusem, koleją, promem lub środkami komunikacji miejskiej, w rocznym rozliczeniu podatku koszty te mogą być przyjęte przez pracownika lub przez zakład pracy w wysokości wydatków faktycznie poniesionych, udokumentowanych wyłącznie imiennymi biletami okresowymi (art. 22 ust. 11 updof). W celu uwzględnienia w PIT-40 kosztów uzyskania przychodów w wysokości faktycznie poniesionych wydatków, pracownik zgłasza ten fakt pracodawcy w oświadczeniu PIT-12, a pracodawca ma obowiązek uwzględnić wyższe koszty udokumentowane imiennymi biletami.

Zapamiętaj!

O wysokości zryczałtowanych kosztów uzyskania przychodów decyduje liczba przepracowanych przez danego pracownika miesięcy (nie ma znaczenia liczba dni przepracowanych w danym miesiącu, wysokość otrzymanego wynagrodzenia ani wymiar czasu pracy).

Ograniczenia kosztów dla zarządzających jednostką

Dla osób, które w 2009 r. osiągały przychody ze źródeł określonych w art. 13 pkt 5, 7 i 9 updof, koszty uzyskania przychodów wynoszą 111,25 zł miesięcznie, nie więcej niż 1335 zł za cały rok.

Uregulowania te dotyczą:

1) osób wykonujących czynności związane z pełnieniem obowiązków społecznych i obywatelskich bez względu na sposób powoływania tych osób,

2) przychodów otrzymywanych przez osoby, niezależnie od sposobu ich powoływania, należące do składu zarządów, rad nadzorczych, komisji lub innych organów stanowiących osób prawnych,

3) przychodów uzyskanych na podstawie umów o zarządzanie przedsiębiorstwem, kontraktów menedżerskich lub umów o podobnym charakterze, w tym przychodów z tego rodzaju umów zawieranych w ramach prowadzonej przez podatnika pozarolniczej działalności gospodarczej - z wyjątkiem przychodów, o których mowa w poprzednim punkcie.

Osobom tym nie przysługuje prawo do podwyższenia w rozliczeniu rocznym za 2009 r. zryczałtowanych kosztów uzyskania przychodów z tytułu dojazdów do pracy - do wysokości wydatków faktycznie poniesionych, udokumentowanych wyłącznie imiennymi biletami okresowymi (art. 22 ust. 9 pkt 5 i updof).

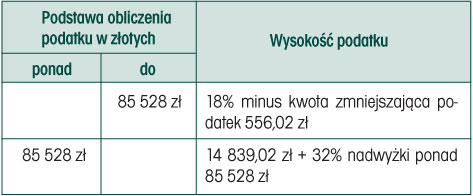

Skala podatkowa

Zakład pracy dokonuje rocznego obliczenia podatku od dochodu uzyskanego przez pracownika w 2009 r. w PIT-40 zgodnie z obowiązującą w 2009 r. skalą podatkową (patrz: tabela 3).

Tabela 3. Skala podatkowa na 2009 r.

Kwota dochodów osiągniętych w 2009 r., niepowodująca obowiązku zapłaty podatku to 3091 zł.

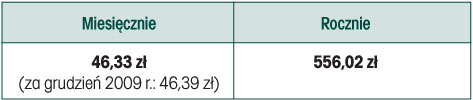

Tabela 4. Kwota zmniejszająca zaliczki na podatek w 2009 r.

Kwota zmniejszająca podatek wynika z obowiązującej w danym roku skali podatkowej i powinna być stosowana przy miesięcznym obliczaniu zaliczek na podatek.

Rozliczanie niedopłaty i nadpłaty podatku

W sytuacji gdy pobrane w trakcie roku podatkowego zaliczki na podatek są mniejsze od należnego podatku za 2009 r., czyli powstaje niedopłata, płatnik dokonuje stosownego potrącenia z dochodu pracownika. Różnicę między podatkiem wynikającym z rocznego obliczenia w PIT-40 a sumą zaliczek pobranych za miesiące od stycznia do grudnia pobiera się - zgodnie z art. 37 ust. 4 updof - z dochodu za marzec roku następnego (tj. za marzec 2010 r.). Na wniosek pracownika różnicę tę pracodawca pobiera z jego dochodu za kwiecień następnego roku (tj. za kwiecień 2010 r.).

Jeżeli stosunek pracy uzasadniający pobór zaliczek na podatek ustał w styczniu lub w lutym 2010 r., różnicę między podatkiem należnym wykazanym w PIT-40 a kwotą pobranych zaliczek na podatek dochodowy rozlicza się z dochodu za miesiąc ostatniej zaliczki. Pobraną niedopłatę płatnik wpłaca do urzędu skarbowego łącznie z zaliczkami w miesiącu rozliczenia.

Jeżeli natomiast z obliczenia rocznego wynika nadpłata, zalicza się ją na poczet zaliczki należnej za marzec roku następnego (tj. - za marzec 2010 r.), a jeżeli po pobraniu tej zaliczki pozostaje nadpłata, płatnik zwraca ją pracownikowi w gotówce. Zwrócone nadpłaty w gotówce płatnik potrąca z kwot pobranych zaliczek przekazywanych urzędom skarbowym i wykazuje je w deklaracji PIT-4R za 2010 r. (tj. w deklaracji rocznej o pobranych zaliczkach na podatek dochodowy).

Za PIT-40 odpowiada pracodawca

Zeznanie PIT-40 przygotowane przez pracodawcę jest równoznaczne w skutkach z zeznaniem podatkowym, jakie pracownik składałby samodzielnie. Podatek obliczony przez pracodawcę jest traktowany jak podatek należny od pracownika za poprzedni rok podatkowy, chyba że naczelnik urzędu skarbowego wyda decyzję określającą inną wysokość zobowiązania w podatku dochodowym (art. 37 ust. 1b updof).

Jedyna różnica to termin złożenia takiego zeznania - formularz PIT-40 pracodawca musi przygotować do 28 lutego 2010 r., natomiast pracownik składający samodzielnie swoje roczne zeznanie podatkowe może to zrobić do 30 kwietnia 2010 r.

Płatnik za poprawność i terminowość rozliczenia PIT-40 odpowiada całym swoim majątkiem (art. 30 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa; dalej: Ordynacja podatkowa). Dotyczy to przygotowania prawidłowego rozliczenia podatku rocznego, terminowego złożenia deklaracji za pracownika, pobrania i odprowadzenia podatku w terminie oraz prawidłowego rozliczenia nadpłaty.

Odpowiedzialność płatnika wyłącza odpowiedzialność pracownika. Dlatego w razie popełnienia w PIT-40 błędu rachunkowego lub nieuwzględnienia (bądź zawyżenia) dochodów pracownika, konsekwencje z tym związane poniesie pracodawca. Pracodawcy z tego tytułu grożą sankcje karne skarbowe, np. kara grzywny (art. 79 § 2 w zw. z art. 53 § 30 ustawy z 10 września 1999 r. - Kodeks karny skarbowy).

PIT-40 można poprawić

Może się zdarzyć, że pracodawca pomyli się przy wypełnianiu PIT-40. Jeżeli tylko odrębne przepisy nie stanowią inaczej, płatnicy mogą skorygować uprzednio złożoną deklarację (art. 81 Ordynacji podatkowej). Skorygowanie deklaracji następuje przez złożenie deklaracji korygującej - wraz z dołączonym pisemnym uzasadnieniem przyczyn korekty. Składając korektę deklaracji PIT-40, płatnik zaznacza w części A formularza w poz. 6 kwadrat nr 2 "Korekta formularza".

Prawo do złożenia korekty istnieje dopóty, dopóki zobowiązanie nie uległo przedawnieniu, tzn. gdy korekta zobowiązania podatkowego została dokonana w terminie otwartym do weryfikacji zobowiązania przez organ podatkowy. Przepisy prawa podatkowego nie przewidują końcowego terminu do złożenia korekty deklaracji, w szczególności nie można przyjąć, by granicę tę wyznaczał sam upływ 5-letniego terminu przewidzianego w art. 70 Ordynacji podatkowej bez względu na fakt, czy zobowiązanie podatkowe wystąpiło. Tak stwierdził WSA w Kielcach w wyroku z 30 lipca 2009 r. (sygn. akt I SA/Ke 177/09).

Pracodawca nie jest uprawniony do obliczenia podatku na formularzu PIT-40 dla zleceniobiorców i wykonawców dzieła, natomiast obowiązany jest sporządzić dla nich informację o pobranych zaliczkach na podatek dochodowy PIT-11.

Informacja o dochodach oraz pobranych zaliczkach na podatek dochodowy PIT-11

Pracodawca, który nie dokonuje za pracownika rocznego obliczenia podatku w PIT-40, wystawia - zgodnie z art. 39 ust. 1 updof - PIT-11 (tj. informację o dochodach oraz o pobranych zaliczkach na podatek dochodowy w 2009 r.).

Informację PIT-11 należy przekazać pracownikowi oraz urzędowi skarbowemu, którym kieruje naczelnik urzędu skarbowego właściwy według miejsca zamieszkania podatnika (pracownika). Formularz PIT-11 pracodawca ma obowiązek złożyć i doręczyć do końca lutego roku następującego po roku podatkowym (tj. za 2009 r. - do 28 lutego 2010 r.).

PRZYKŁAD

Nasza jednostka wykazała w informacji PIT-11 za 2009 r. przychody zwolnione z opodatkowania. Co zrobić w takiej sytuacji?

Wykazanie w informacji PIT-11 przychodów niezgodnie ze stanem faktycznym jest podstawą do skorygowania tej informacji.

Uprawnienie do skorygowania informacji lub deklaracji podatkowej przysługuje m.in. płatnikom, jeżeli w złożonym dokumencie wykazali podatek pobrany w wysokości mniejszej lub większej od należnej. Oznacza to, że płatnik, który na podstawie przepisów podatkowych miał obowiązek sporządzić odpowiednie informacje/deklaracje i sporządził je, ale błędnie, ma prawo do ich korekty w celu sprostowania zaistniałych błędów.

W tym przypadku informacja PIT-11 powinna być skorygowana, ponieważ zostały w niej wykazane przychody zwolnione z opodatkowania, od których wcześniej naliczono i pobrano zaliczkę na podatek. Płatnik ma prawo skorygowania jej tym samym rodzajem informacji. W sytuacji zatem gdy płatnik sporządził za dany okres informację o uzyskanych przez podatnika dochodach oraz o pobranych zaliczkach na podatek dochodowy PIT-11, które po jednym egzemplarzu przekazał podatnikowi oraz właściwemu organowi podatkowemu, powinien sporządzić korektę wystawionych dokumentów. Pracownik na podstawie wyjaśnień do korekty będzie mógł ubiegać się o zwrot nadpłaconego podatku.

PRZYKŁAD

Po analizie kartotek płacowych okazało się, że do przychodu jednego z pracowników jednostki nie doliczono wartości nieodpłatnego świadczenia (chodziło o używanie samochodu służbowego do celów prywatnych). Zaległość podatkowa została już wpłacona wraz z odsetkami za zwłokę. Czy pracodawca ma obowiązek złożenia także korekty PIT-11? Pracownik złożył już swoje roczne zeznanie podatkowe na podstawie wystawionej przez zakład pracy informacji PIT-11, nieuwzględniającej tego świadczenia.

Tak, w tym przypadku zakład pracy ma obowiązek złożyć korektę informacji PIT-11.

Konsekwencją nieuwzględnienia wartości nieodpłatnego świadczenia w przychodach pracownika ze stosunku pracy podlegających opodatkowaniu było pominięcie tego przychodu w informacji o dochodach oraz o pobranych zaliczkach na podatek dochodowy PIT-11. Jednak późniejsze wykrycie błędu oraz wpłata kwoty różnicy zaliczek powoduje, że w przekazanym pracownikowi PIT-11 znalazły się informacje niezgodne ze stanem faktycznym. A zatem PIT-11 został źle sporządzony, w związku z czym obowiązkiem pracodawcy jest wystawienie tej informacji ponownie jako korekty.

Podatnik nie ponosi odpowiedzialności z tytułu zaniżenia lub nieujawnienia przez płatnika podstawy opodatkowania czynności, o których mowa m.in. w art. 12 updof (tj. przychód ze stosunku pracy) - do wysokości zaliczki, do której pobrania zobowiązany jest płatnik (art. 26a Ordynacji podatkowej).

Jednocześnie pracownik ma obowiązek wykazać w zeznaniu rocznym wszystkie osiągnięte w roku podatkowym dochody, i to niezależnie od wystawionej przez płatnika informacji PIT-11.

Pracownik odpowiada m.in. za złożenie w ustawowym terminie zeznania rocznego, w którym wykazuje osiągnięte w roku podatkowym dochody, oraz za wpłacenie kwoty stanowiącej różnicę między podatkiem należnym a sumą należnych zaliczek, w tym również zaliczek pobranych przez płatnika. Na pracowniku ciąży zatem odpowiedzialność za treść składanego przez niego zeznania rocznego oraz za podatek należny od dochodu wynikającego z zeznania. W konsekwencji podatnik powinien skorygować złożone już zeznanie roczne.

Rozliczanie podatku od przychodów twórców i zleceniobiorców

Zdarza się, że jednostka korzysta także z usług współpracowników - osób wynagradzanych na podstawie umów cywilnoprawnych (zlecenia, o dzieło). Wtedy koszty uzyskania są inne niż w przypadku zryczałtowanych kosztów pracowniczych (o czym była mowa wcześniej).

Dodatkowo istotną nowością jest ryczałt od tzw. małych zleceń, przy którym w ogóle nie występują żadne koszty uzyskania przychodów.

W stosunku do twórców (w tym m.in. - pracowników naukowych uczelni) w 2009 r. obowiązywały zryczałtowane 50-proc. koszty uzyskania przychodów, natomiast w stosunku do zleceniobiorców i osób uzyskujących dochody z podobnych umów - zryczałtowane 20-proc. koszty (art. 22 ust. 9 updof), z zastrzeżeniem ryczałtu od tzw. małych zleceń.

Od 1 stycznia 2009 r. zaczęły obowiązywać nowe zasady opodatkowania ryczałtem małych kwot otrzymywanych z tytułu działalności wykonywanej osobiście (dotyczy m.in. umów zlecenia, umów o dzieło, wynagrodzeń zarządu lub rady nadzorczej).

Jeżeli miesięczny przychód od tego samego płatnika z umów zlecenia i o dzieło nie przekroczył w 2009 r. kwoty 200 zł, płatnik pobierał zryczałtowany 18-proc. podatek bez uwzględniania kosztów uzyskania przychodu (art. 30 ust. 1 pkt 5a i ust. 3 updof).

Przy tej formie opodatkowania podstawa opodatkowania nie może być zmniejszona o potrącone przez płatnika składki na ubezpieczenia społeczne, odliczeniu od zryczałtowanego podatku nie podlega także składka na ubezpieczenie zdrowotne.

Gdy płatnik pobrał w trakcie roku podatek zryczałtowany od tzw. małych zleceń, nie ma obowiązku wystawiać zleceniobiorcom PIT-11, a zleceniobiorca nie musi się rozliczać z tak opodatkowanego przychodu w swoim zeznaniu rocznym za 2009 r.

W przypadku osób współpracujących w 2009 r. z jednostką na podstawie umów cywilnoprawnych (nie dotyczy to tzw. małych zleceń), płatnik ma obowiązek wystawić im PIT-11 w terminie do 28 lutego 2010 r. Na tej podstawie osoby te mogą rozliczyć w swoim zeznaniu rocznym potrącone składki ubezpieczeniowe (poz. 76-79 formularza PIT-11).

JOANNA NOWICKA

Czytaj także: Najważniejsze zmiany przepisów od 1 stycznia 2010 r. >>

Podstawy prawne

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2009 r. Nr 168, poz. 1323)

• Ustawa z 29 sierpnia 1997 r. - Ordynacja podatkowa (j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2009 r. Nr 168, poz. 1323)

• Ustawa z 10 września 1999 r. - Kodeks karny skarbowy (j.t. Dz.U. z 2007 r. Nr 111, poz. 765; ost.zm. Dz.U. z 2009 r. Nr 168, poz. 1323)

• Rozporządzenie Ministra Finansów z 24 kwietnia 2008 r. w sprawie określenia niektórych wzorów oświadczeń, deklaracji i informacji podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz.U. Nr 74, poz. 445; ost.zm. Dz.U. z 2009 r. Nr 150, poz. 1210)

• Rozporządzenie Ministra Finansów z 28 listopada 2008 r. w sprawie określenia wzorów rocznego obliczenia podatku oraz zeznań podatkowych obowiązujących w zakresie podatku dochodowego od osób fizycznych (Dz.U. Nr 212, poz. 1335)

REKLAMA

REKLAMA