Ewidencja należności i zobowiązań

REKLAMA

REKLAMA

Należności i zobowiązania pogrupowano w następujący sposób:

REKLAMA

REKLAMA

• należności i zobowiązania w ewidencji budżetu,

• należności i zobowiązania realizowane przez urzędy obsługujące organy podatkowe,

• należności i zobowiązania w urzędach jednostek samorządu terytorialnego i w jednostkach budżetowych.

REKLAMA

Należności i zobowiązania w ewidencji budżetu

W jednostkach sektora finansów publicznych prowadzących rachunkowość w zakresie wykonania budżetu występują rozrachunki wynikające z:

• powiązań budżetu państwa z budżetami jednostek samorządu terytorialnego,

• powiązań budżetów z bankami i innymi instytucjami finansowymi,

• porozumień zawieranych między jednostkami samorządu terytorialnego,

• umów o dofinansowanie zawieranych z instytucjami pośredniczącymi w finansowaniu programów i projektów ze środków funduszy pomocowych,

• umów o udzielenie dotacji lub o dofinansowanie.

Szczególną formą rozliczeń w rachunkowości budżetów są rozliczenia z jednostkami budżetowymi z tytułu realizowanych przez te jednostki dochodów budżetowych i z tytułu środków przekazywanych tym jednostkom na realizację wydatków ujętych w ich planach finansowych.

Charakterystyczną cechą budżetów jednostek samorządu terytorialnego jest to, że wśród zobowiązań budżetów dominują zobowiązania finansowe zaciągnięte na finansowanie deficytu budżetu, a inne zobowiązania dotyczą rozliczeń dotacji i dofinansowań oraz rozliczeń dochodów budżetu państwa, uzyskanych w wyniku realizacji zadań z zakresu administracji rządowej.

Operacje związane z powstaniem oraz spłatą należności i zobowiązań budżetu są ujmowane w ewidencji budżetu na podstawie dowodów księgowych (dowodów bankowych, wyciągów bankowych, poleceń księgowania)

Należności i zobowiązania realizowane przez urzędy obsługujące organy podatkowe

W ewidencji organów podatkowych podległych Ministrowi Finansów od lat jest stosowana zasada, która w podmiotach prowadzących rachunkowość według zasad określonych rozporządzeniem Ministra Finansów z 28 lipca 2006 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego oraz niektórych jednostek sektora finansów publicznych (dalej: rozporządzenie w sprawie planów kont) została wprowadzona rozporządzeniem z 15 kwietnia 2008 r. zmieniającym przywołane rozporządzenie. Zasada ta określa (§ 7 ust. 2), że należności realizowane na rzecz innych jednostek ujmuje się jako zobowiązania na rzecz tych jednostek. Wyraża się to tym, że przypis należności od podatników z tytułu podatków jest ujmowany w tych organach podatkowych jako przypis zobowiązania wobec budżetu państwa z tytułu zrealizowanych wpływów podatków lub jako przypis zobowiązania wobec budżetów jednostek samorządu terytorialnego.

Warto również zwrócić uwagę na sposób ewidencjonowania w wymienionych organach podatkowych zaległości zabezpieczonych hipoteką lub zastawem skarbowym. Do ewidencji tych zaległości służą konta:

• 272 „Zaległości zabezpieczone hipoteką lub zastawem skarbowym”, przeznaczone do księgowania należności i zaległości podatkowych na rzecz Skarbu Państwa lub jednostek samorządu terytorialnego, które zostały zabezpieczone hipoteką lub zastawem skarbowym,

• 287 „Rozliczenie z tytułu zaległości podatkowych zabezpieczonych hipoteką lub zastawem skarbowym”.

Na kontach tych księguje się zapisem:

• Wn 272, Ma 287 – równowartość należności zabezpieczonych hipoteką lub zastawem skarbowym na rzecz Skarbu Państwa lub jednostek samorządu terytorialnego, ze znakiem plus,

• Wn 272, Ma 287 – zmniejszenie równowartości należności zabezpieczonych hipoteką lub zastawem skarbowym na rzecz Skarbu Państwa lub jednostek samorządu terytorialnego w wysokości wpłaty dokonanej przez podatnika z tytułu tej należności, ze znakiem minus.

Konto 272 wykazuje saldo strony Wn, a konto 287 saldo strony Ma. Oba te salda wyrażają stan zaległości zabezpieczonych hipoteką lub zastawem skarbowym.

Hipoteka przymusowa i zastaw skarbowy

W organach podatkowych podległych Ministrowi Finansów zabezpieczenie zaległości hipoteką lub zastawem skarbowym nie powoduje zmniejszenia stanu przypisanych podatków na koncie 271 „Rozrachunki z podatnikami z tytułu podatków”, w odróżnieniu od zaistnienia podobnych przypadków w organach podatkowych jednostek samorządu terytorialnego. W organach podatkowych samorządu terytorialnego należności podatkowe ujęte na koncie 221 „Należności z tytułu dochodów podatkowych” zabezpieczone hipoteką lub zastawem skarbowym podlegają przeksięgowaniu na konto 226 „Długoterminowe należności budżetowe”. Nietrudno zauważyć, że rozwiązania w zakresie ewidencji zaległości podatkowych zabezpieczonych hipoteką lub zastawem skarbowym obowiązujące w organach podatkowych podległych Ministrowi Finansów i w organach podatkowych jednostek samorządu terytorialnego diametralnie się różnią.

Jednostce samorządu terytorialnego przysługuje hipoteka na wszystkich nieruchomościach podatnika, inkasenta, następcy prawnego lub osób trzecich z tytułu zobowiązań podatkowych, a także z tytułu zaległości w podatkach stanowiących jej dochód oraz odsetek za zwłokę, zwana hipoteką przymusową. Hipoteka przymusowa powstaje przez dokonanie wpisu do księgi wieczystej.

Jednostkom samorządu terytorialnego z tytułu zobowiązań podatkowych przysługuje również zastaw skarbowy na wszystkich będących własnością podatnika i jego małżonka rzeczach ruchomych oraz zbywalnych prawach majątkowych, jeżeli wartość poszczególnych rzeczy lub praw wynosi w dniu zastawu co najmniej 10 000 zł. Zastaw skarbowy powstaje z dniem wpisu do rejestru zastawów skarbowych.

Biorąc pod uwagę terminy płatności należności podatkowych, należności te mają charakter krótkoterminowych. Zabezpieczenie należności podatkowych poprzez ustanowienie hipoteki lub zastawu skarbowego w ewidencji podatków i opłat prowadzonej w urzędzie jednostki samorządu terytorialnego powoduje przeniesienie należności podatkowej ujętej na stronie Wn konta 221 „Należności z tytułu dochodów budżetowych”, na stronę Wn konta 226 „Długoterminowe należności budżetowe”. Należy przypomnieć, że konto 226 w urzędzie jednostki samorządu terytorialnego według zasad określonych rozporządzeniem w sprawie planów kont służy do ewidencji długoterminowych należności lub długoterminowych rozliczeń z budżetem z tytułu prywatyzacji oraz należności zahipotekowanych.

Powstaje więc problem, czy ustanowienie zabezpieczenia należności podatkowych, mających charakter należności krótkoterminowych, w postaci hipoteki przymusowej lub zastawu skarbowego automatycznie powoduje przerachowanie tych należności do należności długoterminowych. Można oczywiście przyjąć, że skoro konto służące do ewidencji należności zabezpieczonych hipoteką ma w nazwie określenie „długoterminowe należności budżetowe”, to sam fakt ujęcia należności na tym koncie przesądza o ich zaliczeniu do należności długoterminowych, ale trudno uznać takie podejście za racjonalne. Bardziej prawdopodobne jest w omawianym przypadku przypuszczenie, żekrótkoterminowe należności zabezpieczone hipoteką zostały przydzielone do ewidencjonowania na koncie 226, bo w przedziale od 221 do 229 wszystkie numery kont zostały zagospodarowane.

Jak już wspomniano, w organach podatkowych podległych Ministrowi Finansów ewidencja podatkowych należności zabezpieczonych hipoteką lub zastawem skarbowym sprowadza się do technicznych zapisów na kontach 272 „Zaległości zabezpieczone hipoteką lub zastawem skarbowym” i 287 „Rozliczenia z tytułu zaległości zabezpieczonych hipoteką lub zastawem skarbowym” i nie ma wpływu na stan należności ujmowanych na koncie 271 „Rozrachunki z podatnikami z tytułu podatków”.

Reasumując, należy przyjąć, że sama nazwa konta nie może przesądzać o zaliczeniu należności, które zgodnie z definicją zamieszczoną w art. 3 ust. 1 pkt 18a ustawy z 29 września 1994 r. o rachunkowości są zaliczane do należności krótkoterminowych, a w rozporządzeniu w sprawie planów kont nie zamieszczono innych regulacji, które pozwoliłyby zaliczyć należności podatkowe zabezpieczone hipoteką lub zastawem skarbowym do należności długoterminowych.

Ponadto należy mieć na uwadze, że zabezpieczenie w omawianej formie poza należnością główną może obejmować również odsetki za zwłokę, a zgodnie z zasadami funkcjonowania konta 290 „Odpisy aktualizujące należności”, konto to służy m.in. do ewidencji odsetek przypisanych, a niewpłaconych. Jeżeli hipoteka obejmuje odsetki za zwłokę w zapłacie należności podatkowych (pierwotny przypis odsetek za zwłokę – Wn 221, Ma 290), to po przeniesieniu ich na należności zahipotekowane kwota odsetek byłaby ujęta na stronie Wn konta 226 i stronie Ma konta 290. W związku z tym, w przypadku uznania tego typu należności za należności długoterminowe, doszłoby do osobliwej sytuacji przy sporządzaniu bilansu urzędu, ponieważ w aktywach trwałych bilansu należałoby wykazać długoterminowe należności budżetowe po pomniejszeniu o niewpłaconą kwotę zahipotekowanych odsetek.

Ewidencja opłaty komorniczej w jednostkach państwowych>>

Należności i zobowiązania w urzędach jednostek samorządu terytorialnego i w jednostkach budżetowych

W urzędach jednostek samorządu terytorialnego, innych jednostkach budżetowych, zakładach budżetowych i gospodarstwach pomocniczych zakres rozrachunków jest zbliżony do zakresu rozrachunków występującego w rachunkowości podmiotów gospodarczych. W rezultacie powiązań tych jednostek z różnymi kontrahentami powstają rozrachunki:

• z odbiorcami i dostawcami,

• publicznoprawne,

• z pracownikami oraz

• pozostałe rozrachunki.

Należności i zobowiązania w jednostkach sektora finansów publicznych są ściśle powiązane z realizacją ich planów finansowych:

• w jednostkach budżetowych – w zakresie dochodów budżetowych i dochodów własnych oraz wydatków budżetowych i wydatków finansowanych z dochodów własnych,

• w zakładach budżetowych i gospodarstwach pomocniczych – w zakresie przychodów i wydatków.

Należności i zobowiązania w jednostkach budżetowych mają ścisły związek z wykonywanymi przez te jednostki zadaniami o charakterze użyteczności publicznej. Zadania te są z reguły wykonywane nieodpłatnie, w związku z tym należności jednostek budżetowych z tytułu wykonywania usług mają bardzo ograniczony zakres, a zobowiązania tych jednostek są pokrywane ze środków otrzymywanych z budżetu na realizację wydatków budżetowych i ze środków zgromadzonych na rachunkach dochodów własnych. Na schematach przedstawiamy ewidencję należności i zobowiązań z tytułu dostaw i usług w jednostkach budżetowych.

Klasyfikowanie wydatków z tytułu podróży służbowej>>

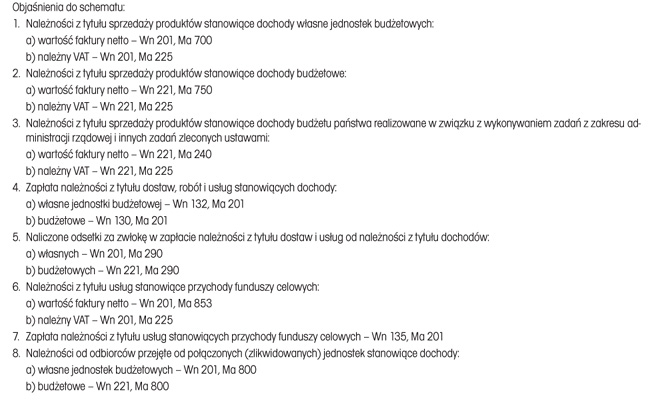

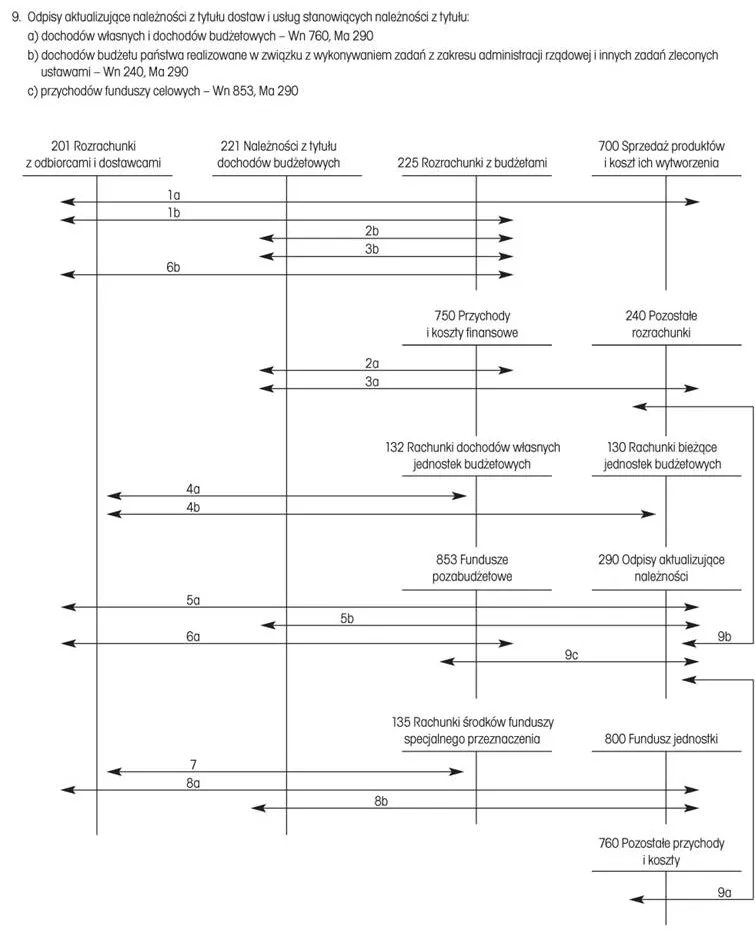

Schemat 1. Ewidencja należności z tytułu dostaw i usług w jednostkach budżetowych

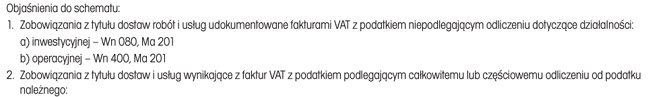

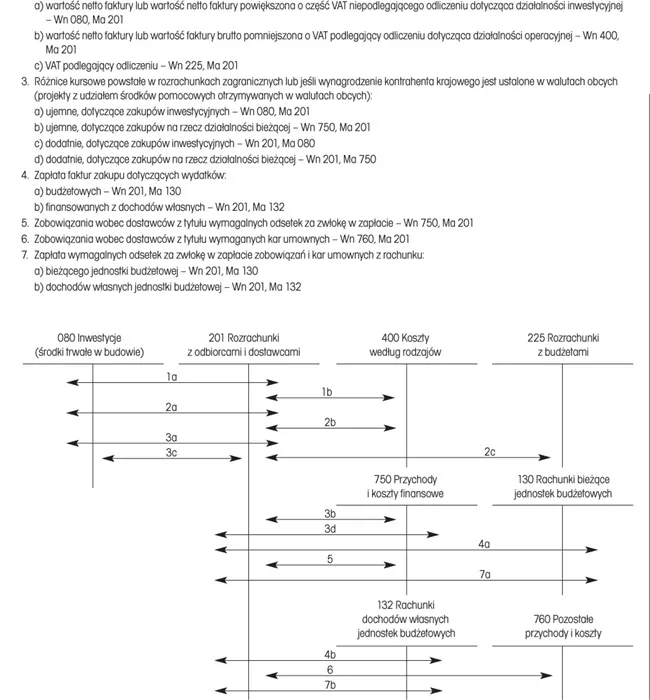

Schemat. Ewidencja zobowiązań z tytułu dostaw i usług w jednostkach budżetowych

Podstawy prawne

• Ustawa z 29 września 1994 r. o rachunkowości (j.t. Dz.U. z 2002 r. Nr 76, poz. 694; ost.zm. Dz.U. z 2009 r. Nr 91, poz. 742)

• Rozporządzenie Ministra Finansów z 28 lipca 2006 r. w sprawie szczególnych zasad rachunkowości oraz planów kont dla budżetu państwa, budżetów jednostek samorządu terytorialnego oraz niektórych jednostek sektora finansów publicznych (Dz.U. Nr 142, poz. 1020; ost.zm. Dz.U. z 2008 r. Nr 72, poz. 422)

REKLAMA

REKLAMA