Niektóre świadczenia dla służb mundurowych a podatek dochodowy

REKLAMA

REKLAMA

RównowaŻnik pienięŻny za brak kwatery

REKLAMA

REKLAMA

Od podatku dochodowego zostały zwolnione równoważniki pieniężne za brak kwatery, wypłacone:

• funkcjonariuszom Policji i Służby Więziennej,

• funkcjonariuszom Agencji Bezpieczeństwa Wewnętrznego i Agencji Wywiadu,

REKLAMA

• funkcjonariuszom Straży Granicznej,

• funkcjonariuszom Biura Ochrony Rządu oraz

• strażakom Państwowej Straży Pożarnej.

Wypłacone kwoty tych równoważników korzystają ze zwolnienia do wysokości nieprzekraczającej kwoty 2280 zł (art. 21 ust. 1 pkt 77 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, dalej: updof).

ZAPAMIĘTAJ!

W stosunku do zwolnień określonych w art. 21 ust. 1 updof przyjmuje się, że ich limity mają charakter roczny, chyba że ustawodawca wprost postanowił inaczej. Takie rozwiązanie wiąże się z tym, że podatek dochodowy jest obciążeniem należnym i rozliczanym za cały rok podatkowy. Oznacza to, że limit 2280 zł jest limitem rocznym.

W odniesieniu do opodatkowania, jak też zwolnienia od podatku istotny jest moment otrzymania lub postawienia do dyspozycji podatnika danego przychodu.

Przychodami są bowiem otrzymane lub postawione do dyspozycji podatnika w roku kalendarzowym pieniądze i wartości pieniężne oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń (art. 11 ust. 1 updof). W związku z tym nie ma znaczenia okres, którego dotyczy ten przychód.

Przy czym warto zwrócić uwagę, że w odniesieniu do omawianych równoważników, zwolnieniem objęto równoważniki pieniężne wypłacone, a nie np. należne.

Przykład

Funkcjonariuszom Policji wypłacono w 2008 r. równoważnik pieniężny za brak kwatery za lata 2005, 2006 i 2007. Czy w takiej sytuacji należy stosować jeden limit, czy limit na każdy rok, którego dotyczy równoważnik, tj. 3 × 2280 zł?

W tym przypadku przychód w postaci równoważnika pieniężnego za brak kwatery wypłacony funkcjonariuszowi Policji w 2008 r. (należny za lata 2005, 2006 i 2007) będzie korzystał ze zwolnienia od podatku do wysokości nieprzekraczającej kwoty 2280 zł w 2008 r., tj. w roku dokonania wypłaty. Nadwyżka ponad kwotę tego limitu będzie zaś podlegała opodatkowaniu na zasadach ogólnych.

NaleŻności pienięŻne dla byŁych ŻoŁnierzy zawodowych

Żołnierzowi zwolnionemu z zawodowej służby wojskowej, niezależnie od odprawy, przysługują określone należności pieniężne (art. 95 ustawy z 11 września 2003 r. o służbie wojskowej żołnierzy zawodowych; dalej: ustawa o służbie wojskowej żołnierzy zawodowych).

Byłym żołnierzom zawodowym przysługuje:

• przez okres jednego roku po zwolnieniu ze służby wypłacane co miesiąc świadczenie pieniężne w wysokości kwoty uposażenia zasadniczego wraz z dodatkami o charakterze stałym, należnego w ostatnim dniu pełnienia służby

• ekwiwalent pieniężny za urlop wypoczynkowy, w tym za dodatkowy urlop wypoczynkowy, niewykorzystany w roku zwolnienia ze służby oraz za lata poprzednie, nie więcej jednak niż za 3 lata

• dodatkowe uposażenie roczne za rok, w którym nastąpiło zwolnienie ze służby

• zryczałtowany ekwiwalent pieniężny za niewykorzystany w roku zwolnienia ze służby przejazd na koszt wojska

• gratyfikacja urlopowa niewykorzystana w roku zwolnienia ze służby

• zwrot kosztów jednorazowego przejazdu żołnierza i członków jego rodziny oraz zwrot kosztów przewozu urządzenia domowego do obranego przez żołnierza miejsca zamieszkania w kraju - w wysokości i na zasadach określonych jak dla żołnierzy zawodowych przeniesionych do pełnienia służby w innej miejscowości.

Z ORZECZNICTWA

Skoro żołnierzowi zwolnionemu z zawodowej służby wojskowej wypłacono już należności za odprawę oraz ekwiwalent pieniężny za niewykorzystany urlop wypoczynkowy, to - mimo iż decyzja o zwolnieniu została uchylona - nie ma on prawa do uzyskania kolejnej odprawy, posiada natomiast co najwyżej prawo do odpowiedniego uzupełnienia otrzymanej odprawy oraz ekwiwalentu pieniężnego za niewykorzystany urlop wypoczynkowy.

Wyrok WSA z 1 grudnia 2006 r., sygn. akt II SA/Wa 1621/06.

Można więc mieć do czynienia z dwiema metodami opodatkowania świadczeń pieniężnych wypłacanych byłym żołnierzom zawodowym, tj.:

1) na zasadach ogólnych lub

2) ryczałtem.

Należy przypomnieć, że przychodami ze stosunku służbowego i stosunków pokrewnych są m.in. wynagrodzenia i wszelkie inne wypłaty pieniężne (art. 12 ust. 1 updof). Do przychodów pracownika należy więc zaliczyć wszelkie otrzymane przez niego świadczenia, które mógł on otrzymać jako pracownik. Będą to nie tylko wynagrodzenia wynikające z zawartej umowy o pracę lub umowy o podobnym charakterze, ale również wszystkie inne przychody, niezależnie od podstawy ich wypłaty, jeżeli w jakiś sposób wiążą się z faktem wykonywania pracy. Jak stwierdził jeden z organów podatkowych:

zarówno ekwiwalent za niewykorzystany urlop, zwrot kosztów jednorazowego przejazdu, gratyfikacja urlopowa jak i odprawa, która (...) jest jednorazowym wynagrodzeniem udzielanym pracownikowi przy opuszczaniu posady, przechodzeniu na emeryturę lub w innych okolicznościach stanowią (...) przychód ze stosunku służbowego podlegający opodatkowaniu podatkiem dochodowym od osób fizycznych na zasadach ogólnych w roku, w którym zostały otrzymane lub postawione do dyspozycji podatnika (postanowienie naczelnika Urzędu Skarbowego Łódź-Polesie z 6 lutego 2007 r., sygn. US IB/415-56/06).

W tym przypadku na podmiocie dokonującym wypłaty ciążą obowiązki płatnika określone w art. 31 i 32 updof.

Natomiast ryczałtem w wysokości 20% należności pobiera się od należności z tytułu świadczeń pieniężnych otrzymywanych po zwolnieniu ze służby przez funkcjonariuszy służb mundurowych oraz żołnierzy, w związku ze zwolnieniem tych osób ze służby stałej na podstawie odrębnych ustaw. Ryczałt pobiera się:

• przez okres roku co miesiąc lub

• za okres roku jednorazowo albo

• co miesiąc przez trzy miesięce (art. 30 ust. 1 pkt 4a updof).

Podatkiem w formie ryczałtu będą objęte jedynie te świadczenia, które nie są przychodami ze stosunku służbowego, o którym mowa w art. 12 ust. 1 updof, ponieważ tego rodzaju należności są ściśle związane ze świadczeniem pracy przez podatnika. Oznacza to, że spośród świadczeń wymienionych w art. 95 ust. 1 ustawy o służbie wojskowej żołnierzy zawodowych, opodatkowaniu zryczałtowanym podatkiem dochodowym będzie podlegać jedynie wypłacane co miesiąc, przez okres jednego roku po zwolnieniu ze służby, świadczenie pieniężne w wysokości kwoty uposażenia zasadniczego wraz z dodatkami o charakterze stałym, należnego w ostatnim dniu pełnienia służby.

UdziaŁ w dziaŁaniach zbrojnych poza granicami państwa i w misjach pokojowych

W przypadku należności za udział w działaniach zbrojnych poza granicami państwa i w misjach pokojowych przewidziano również możliwość skorzystania ze zwolnienia od podatku, które określono w art. 21 ust. 1 pkt 83 updof (patrz: tabela 1, str. 4).

ZAPAMIĘTAJ!

Zwolnienie to nie ma zastosowania do wynagrodzeń za pracę oraz uposażeń i innych należności pieniężnych przysługujących z tytułu pełnienia służby na ostatnio zajmowanym w kraju stanowisku służbowym.

Żołnierzom skierowanym do pełnienia służby w składzie jednostek wojskowych użytych poza granicami państwa w celu:

• udziału w konflikcie zbrojnym lub dla wzmocnienia sił państwa albo państw sojuszniczych,

• misji pokojowej,

• akcji zapobiegania aktom terroryzmu lub ich skutkom

- przysługuje jednorazowa należność pieniężna (§ 13 pkt 1 rozporządzenia Ministra Obrony Narodowej z 16 czerwca 2004 r. w sprawie należności pieniężnych żołnierzy zawodowych pełniących służbę poza granicami państwa).

Wspomniana należność pieniężna będzie korzystała ze zwolnienia od podatku dochodowego jedynie w przypadkach wypłacania jej w okolicznościach wymienionych w art. 21 ust. 1 pkt 83 updof, tj. tabela 1.

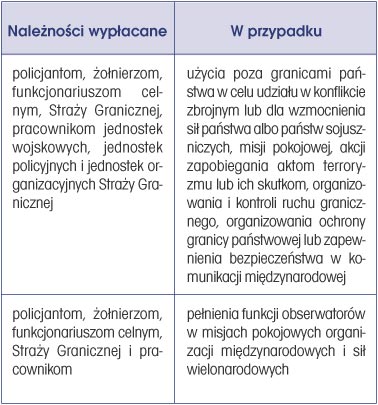

Tabela 1. Przypadki, w których należności pieniężne są wolne od podatku

W jednej z interpretacji prawa podatkowego organ podatkowy stwierdził:

W związku z tym, opisana jednorazowa należność pieniężna z tytułu pełnienia służby w składzie jednostek wojskowych użytych poza granicami państwa w celu udziału w konflikcie zbrojnym lub dla wzmocnienia sił państwa albo państw sojuszniczych, misji pokojowej, akcji zapobiegania aktom terroryzmu lub ich skutkom, ma bezpośredni związek ze służbą pełnioną poza granicami państwa. Ponadto, przebywał Pan w sferze działań wojennych poza granicami kraju oraz spełnił jeden z celów wymienionych w zwolnieniu, tj. brał udział w misji pokojowej, to otrzymana w tym okresie należność zagraniczna jest wolna od podatku (postanowienie naczelnika Urzędu Skarbowego Warszawa-Targówek z 29 czerwca 2006 r., sygn. 1437/ZI/423/251/DF/06).

Wartość umundurowania

Zwolnieniem od podatku objęto też wartość ubioru służbowego (umundurowania), jeśli jego używanie należy do obowiązków pracownika. Zwolnieniem objęto również wartość ekwiwalentu pieniężnego za ten ubiór (art. 21 ust. 1 pkt 10 updof).

Obowiązek noszenia ubioru służbowego (munduru) mogą określać:

• przepisy odrębnych ustaw oraz wydanych na ich podstawie aktów wykonawczych, jak to ma miejsce w przypadku tzw. służb mundurowych (m.in. wojska, policji, straży pożarnej, służby celnej, służby więziennej, itp.), lub

• przepisy wewnątrzzakładowe (zarządzenia, regulaminy pracy, itp.).

W odniesieniu do żołnierzy zawodowych uprawnienie do umundurowania i wyekwipowania oraz ubiorów cywilnych powstaje z dniem mianowania lub powołania do zawodowej służby wojskowej. Żołnierz otrzymuje przysługujące mu umundurowanie i wyekwipowanie w naturze lub w równoważniku pieniężnym skalkulowanym według cen detalicznych, przeznaczonym na jego zakup (§ 3 ust. 1 i 2 rozporządzenia Ministra Obrony Narodowej z 3 czerwca 2004 r. w sprawie umundurowania i wyekwipowania oraz ubiorów cywilnych żołnierzy zawodowych i kandydatów na żołnierzy zawodowych).

Z PISM URZĘDÓW SKARBOWYCH

Wypłacany równoważnik pieniężny przysługujący żołnierzowi zawodowemu za każdy zakończony rok przedłużenia okresu użytkowania przedmiotów umundurowania wydawanych w naturze będzie podlegał zwolnieniu z opodatkowania.

Postanowienie naczelnika Pierwszego Urzędu Skarbowego w Kielcach z 19 czerwca 2006 r., sygn. OG/005/90/PDII/415-54

RównowaŻnik w zamian za wyŻywienie

Żołnierze

Problematykę wyżywienia żołnierzy reguluje rozporządzenie Ministra Obrony Narodowej z 26 marca 2003 r. w sprawie wyżywienia żołnierzy odbywających czynną służbę wojskową. Rozporządzenie to zawiera przepisy o charakterze ogólnym, które odnoszą się do świadczeń przysługujących całej kategorii żołnierzy odbywających czynną służbę. Nie wszystkie normy wyżywienia zawarte w rozporządzeniu wynikają zatem z zasad BHP. Rozporządzenie to przewiduje jednak przypadki, gdy ze względu na szczególny charakter i warunki pełnionej służby żołnierzom przysługują świadczenia wynikające bezpośrednio z zasad BHP.

Będą to przykładowo świadczenia przysługujące żołnierzom m.in.:

• w dniach wykonywania obowiązków służbowych w pomieszczeniach zamkniętych, w których temperatura spowodowana warunkami techniczno-technologicznymi i lokalowymi oraz atmosferycznymi przekracza 28°C, a także na otwartej przestrzeni przy temperaturze otoczenia powyżej 25°C lub poniżej 10°C,

• z tytułu udziału w zwalczaniu klęsk żywiołowych i likwidacji ich skutków w działaniach antyterrorystycznych, akcjach poszukiwawczych oraz ratowaniu życia ludzkiego, a także w oczyszczaniu terenów z materiałów wybuchowych i niebezpiecznych pochodzenia wojskowego oraz ich unieszkodliwianiu (§ 17 rozporządzenia).

Rozróżnienie takie jest istotne, ponieważ zwolnieniem od podatku dochodowego objęto świadczenia rzeczowe i ekwiwalenty za te świadczenia:

• przysługujące na podstawie przepisów o BHP, jeżeli zasady ich przyznawania wynikają z odrębnych ustaw lub przepisów wykonawczych wydanych na podstawie tych ustaw (art. 21 ust. 1 pkt 11 updof),

• wynikające z zasad BHP, w tym ze względu na szczególne warunki i charakter pełnionej służby, przysługujące osobom pozostającym w stosunku służbowym, przyznane na podstawie odrębnych ustaw lub przepisów wykonawczych wydanych na podstawie tych ustaw (art. 21 ust. 1 pkt 11a updof).

W związku z tym, jak stwierdził jeden z organów podatkowych:

wartość otrzymanego przez żołnierza służby nadterminowej na podstawie rozporządzenia [od Redakcji: MON z 23 marca 2003 r.] wyżywienia lub równoważnika pieniężnego będzie korzystała ze zwolnienia od podatku (...) tylko wówczas, gdy świadczenie to wynika z zasad [BHP]. W przeciwnym wypadku wartość wyżej wymienionego świadczenia stanowi dla żołnierza przychód [i podlega opodatkowaniu] jak ze stosunku służbowego, o którym mowa w art. 12 [od Redakcji: updof] (postanowienie naczelnika Trzeciego Urzędu Skarbowego w Gdańsku z 2 września 2005 r., sygn. DF/415-667/05/FW).

Straż Graniczna

Analogiczne świadczenie przysługuje również funkcjonariuszom Straży Granicznej. Funkcjonariusz Straży Granicznej otrzymuje równoważnik pieniężny w wysokości 100% wartości pieniężnej przysługującej mu normy wyżywienia w przypadku, gdy względy techniczno-organizacyjne uniemożliwiają korzystanie z wyżywienia przysługującego temu funkcjonariuszowi w naturze (§ 2 rozporządzenia Ministerstwa Spraw Wewnętrznych i Administracji z 14 czerwca 2002 r. w sprawie równoważnika pieniężnego otrzymywanego w zamian za wyżywienie przez funkcjonariuszy Straży Granicznej).

W tym przypadku otrzymywany równoważnik pieniężny jest świadczeniem ekwiwalentnym i jako taki podlega zwolnieniu stosownie do przepisu art. 21 ust. 1 pkt 11a updof (patrz: postanowienie naczelnika Urzędu Skarbowego w Raciborzu z 7 kwietnia 2005 r., sygn. IPD2/415/3/2005 (1)).

Sławomir Liżewski

Podstawy prawne

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2008 r. Nr 143, poz. 894)

• Ustawa z 11 września 2003 r. o służbie wojskowej żołnierzy zawodowych (j.t. Dz.U. z 2008 r. Nr 141, poz. 892)

• Rozporządzenie Ministra Obrony Narodowej z 16 czerwca 2004 r. w sprawie należności pieniężnych żołnierzy zawodowych pełniących służbę poza granicami państwa (Dz.U. Nr 162, poz. 1698; ost.zm. Dz.U. z 2007 r. Nr 24, poz. 152)

• Rozporządzenie Ministra Obrony Narodowej z 3 czerwca 2004 r. w sprawie umundurowania i wyekwipowania oraz ubiorów cywilnych żołnierzy zawodowych i kandydatów na żołnierzy zawodowych (Dz.U. Nr 147, poz. 1548; ost.zm. Dz.U. z 2008 r. Nr 144, poz. 905)

• Rozporządzenie Ministra Obrony Narodowej z 26 marca 2003 r. w sprawie wyżywienia żołnierzy odbywających czynną służbę wojskową (Dz.U. Nr 62, poz. 565; ost.zm. Dz.U. z 2007 r. Nr 225, poz. 1664)

• Rozporządzenie Ministerstwa Spraw Wewnętrznych i Administracji z 14 czerwca 2002 r. w sprawie równoważnika pieniężnego otrzymywanego w zamian za wyżywienie przez funkcjonariuszy Straży Granicznej (Dz.U. Nr 85, poz. 775)

REKLAMA

REKLAMA