Co się zmieni w 2010 r. wskutek wzrostu płacy minimalnej

REKLAMA

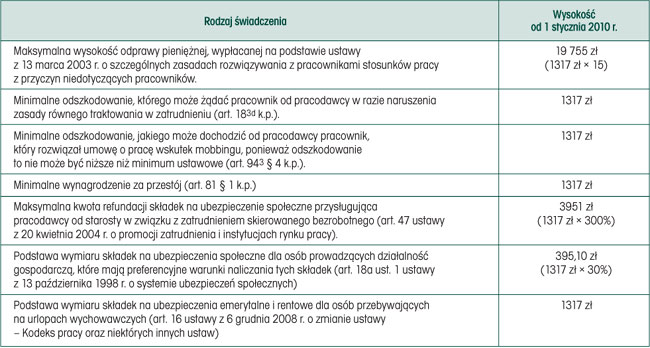

A to jeszcze nie jest pełna lista świadczeń, których wysokość zależy od minimalnego wynagrodzenia za pracę i które tym samym wzrastają od 1 stycznia 2010 r.

REKLAMA

REKLAMA

Kwoty wolne od potrąceń w podstawowej wersji, czyli przy potrącaniu sum egzekwowanych na mocy tytułów wykonawczych na pokrycie innych należności niż świadczenia alimentacyjne, są takie same jak kwoty netto minimalnego wynagrodzenia za pracę. Oznacza to, że wystarczy wyliczyć je raz, by mieć wyniki dla dwóch różnych celów. Jednak, tak jak nie ma jednej kwoty netto minimalnej pensji, tak nie ma jednej kwoty, którą należy zostawić pracownikowi, dokonując potrąceń z jego poborów.

REKLAMA

Nowe kwoty wolne od potrąceń

Pracodawca nie musi pamiętać o kwotach wolnych, gdy z wynagrodzenia pracownika dokonuje potrąceń na alimenty. Przy egzekucji świadczeń alimentacyjnych jedyny obowiązujący limit, który musi być zachowany, to maksymalny pułap potrącenia, który wynosi 3/5 wynagrodzenia.

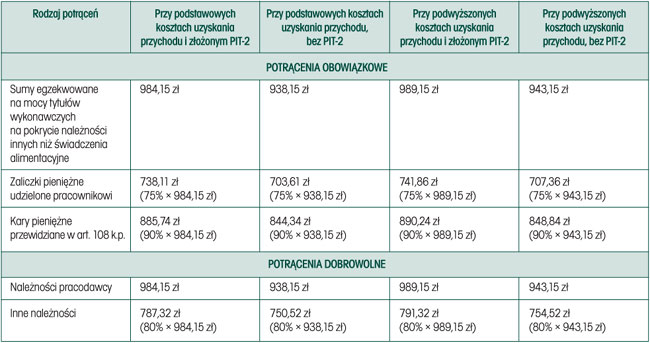

Gdy z pensji pracownika mają być ściągane konkretne kwoty na świadczenia niealimentacyjne, np. rata kredytu bankowego, pracodawca ma obowiązek zostawić mu kwotę wolną. Dla pracownika zatrudnionego na cały etat powinna to być kwota odpowiadająca:

• minimalnemu wynagrodzeniu za pracę netto - przy potrącaniu należności innych niż alimentacyjne na mocy tytułów wykonawczych,

• 75% minimalnego wynagrodzenia netto - jeśli potrącenie dotyczy pokrycia zaliczek pieniężnych udzielonych pracownikowi,

• 90% minimalnego wynagrodzenia netto - gdy potrącane są kary pieniężne, określone np. w art. 108 ustawy z 26 czerwca 1974 r. - Kodeks pracy (dalej: k.p.).

O tym, że kwotę wolną liczy się jak minimalne wynagrodzenie za pracę netto, nie zdecydowały przepisy prawa pracy. Z art. 871 k.p. wynika wręcz, że w wyliczeniach nie uwzględnia się składki zdrowotnej. Nakazuje on bowiem odliczanie tylko składek na ubezpieczenia społeczne oraz zaliczki na podatek dochodowy. W efekcie do 2008 r. kwota wolna była ustalana z pominięciem składki zdrowotnej i bez dokonywania zaokrągleń zaliczki na podatek dochodowy.

Zmiany w tym zakresie przyniosły interpretacje Departamentu Prawnego Ministerstwa Pracy oraz Państwowej Inspekcji Pracy, opublikowane w dodatku do Rzeczpospolitej Dobra Firma z 19 października 2007 r. (stanowiska Departamentu Prawnego w Głównym Inspektoracie Pracy z 16 października 2007 r., nr GPP-416-4560-465/07/PE, oraz Departamentu Prawa Pracy w Ministerstwie Pracy i Polityki Społecznej z 16 października 2007 r.), w podstawie których przyjmuje się, że kwota wolna od potrąceń to minimalna pensja netto lub jej odpowiedni procent, w zależności od rodzaju potrącanych świadczeń.

Czytaj także: Wynagrodzenia w budżetówce w 2010 r. >>

Zapamiętaj!

W przypadku pracownika zatrudnionego na niepełny etat kwotę wolną od potrąceń należy zmniejszyć proporcjonalnie do jego wymiaru czasu pracy (art. 871 § 2 k.p.). Jest to jedyna podstawa prawna dopuszczająca jej pomniejszenie.

Zdaniem Departamentu Głównego Inspektoratu Pracy nie ma przepisów, które pozwalałyby na zmniejszenie kwoty wolnej, jeśli pracownik przepracuje tylko część miesiąca. Pracodawca powinien przy dokonywaniu potrąceń zostawić mu, mimo usprawiedliwionej nieobecności w pracy, pełną kwotę wolną, równą minimalnemu wynagrodzeniu. Musi to zrobić niezależnie od przyczyn nieświadczenia pracy przez pozostałe dni miesiąca, a więc i wtedy, gdy pracownik jest na urlopie bezpłatnym, na zwolnieniu lekarskim czy został zatrudniony lub zwolniony w trakcie miesiąca (stanowisko Departamentu Głównego Inspektoratu Pracy z 3 lipca 2008 r., nr GPP-306-4560-457/08/PE).

Nie ma natomiast jasności co do tego, ile ma wynosić kwota wolna od potrąceń dla pracownika w pierwszym roku pracy, którego gwarantowane minimalne wynagrodzenie brutto wynosi 1053,60 zł (1317 zł × 80%), a wynagrodzenie netto:

• 800,34 zł - jeśli ma podstawowe koszty uzyskania przychodu i złożył PIT-2,

• 754,34 zł - gdy ma podstawowe koszty uzyskania przychodu i nie złożył PIT-2,

• 805,34 zł - jeżeli ma podwyższone koszty uzyskania przychodu i złożył PIT-2,

• 759,34 zł - jeśli ma podwyższone koszty uzyskania przychodu i nie złożył PIT-2.

Tyle samo wynosi kwota wolna od potrąceń w jego przypadku - twierdzi Departament Prawny w Głównym Inspektoracie Pracy w swoim stanowisku z 16 października 2007 r. (nr GPP-416-4560-465/07/PE). Natomiast zdaniem Ministerstwa Pracy i Polityki Socjalnej obowiązuje go pełna kwota wolna, jak dla pracownika pełnoetatowego.

Kwota wolna przy wieloelementowej wypłacie

Stosując przepisy o dokonywaniu potrąceń z wynagrodzenia za pracę, należy to wynagrodzenie rozumieć szeroko. Taki sposób interpretacji został ukształtowany w orzecznictwie Sądu Najwyższego. W kolejnych swoich orzeczeniach obejmował on ochroną odprawy pieniężne, ekwiwalenty za urlop wypoczynkowy, nagrody jubileuszowe, odszkodowania (por. wyroki SN z 12 maja 2005 r., sygn. akt I PK 248/04, OSNP 2006/1-2/12; z 14 listopada 1996 r., sygn. akt I PKN 3/96, OSNP 1997/11/193, czy z 17 lutego 2004 r., sygn. akt I PK 217/03, OSNP 2004/24/419).

PRZYKŁAD:

Jak obliczyć kwotę wolną od potrąceń dla pracownika, gdy w jednym miesiącu są dokonywane wypłaty: wynagrodzenia za pracę, nagrody jubileuszowej i np. odprawy emerytalnej?

Przy każdym wypłacanym elemencie wynagrodzenia musi być brana pod uwagę z osobna kwota wolna od potrąceń. Takie stanowisko zajęło Ministerstwo Pracy i Polityki Społecznej (stanowisko Departamentu Prawa Pracy w Ministerstwie Pracy i Polityki Społecznej z 14 grudnia 2007 r. w sprawie potrąceń, Rzeczpospolita z 19 grudnia 2007 r.). Oznacza to, że nie wolno wypłacanych świadczeń sumować, od sumy wyliczyć kwotę wolną, a reszty przekazywać komornikowi. Takie postępowanie jest wskazane tylko przy wypłacie w danym miesiącu, obok składników wynagrodzenia za okresy miesięczne, również wynagrodzenia za okresy dłuższe niż miesiąc (np. premia kwartalna).

Kwota wolna przy dokonywaniu potrąceń dobrowolnych

Pracodawca musi pamiętać o pozostawieniu kwoty wolnej, gdy dokonuje potrąceń obowiązkowych z wynagrodzenia pracownika, z wyjątkiem świadczeń alimentacyjnych (patrz: ramka "Kolejność i wysokość potrąceń obowiązkowych"). Kwoty wolne obowiązują również przy tzw. potrąceniach dobrowolnych.

Potrącenia dobrowolne to takie, których pracodawca dokonuje za pisemną zgodą pracownika, np. za nadwyżkę ponad ustalony limit w rachunku za telefon komórkowy, używany przez pracownika. Realizując je, musi zostawić pracownikowi:

• minimalne wynagrodzenia za pracę netto, jeżeli dokonuje potrąceń na swoją rzecz,

• 80% minimalnego wynagrodzenia za pracę netto, gdy potrąca inne należności niż na swoją rzecz.

Obliczanie kwoty wolnej od potrąceń

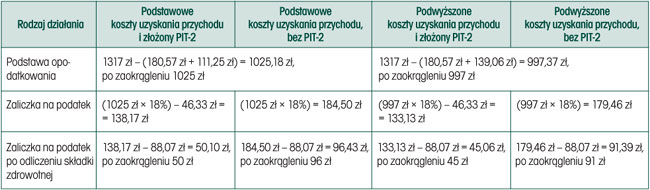

W 2010 r. zarówno dane podatkowe (koszty uzyskania przychodów, skala podatkowa i tzw. ulga obniżająca zaliczkę podatkową) oraz składki ZUS pozostają na tym samym poziomie jak w 2009 r. Kwoty wolne od potrąceń liczy się jak pensje netto; w takim razie ustalane są one w czterech etapach dla pracownika, który ma:

• podstawowe koszty uzyskania przychodu i złożył PIT-2 (oświadczenie w celu zmniejszania zaliczki na podatek dochodowy o 1/12 kwoty zmniejszającej podatek, określonej w pierwszym przedziale obowiązującej skali podatkowej) oraz go nie złożył,

• podwyższone koszty uzyskania przychodu i złożył PIT-2 oraz go nie złożył.

W czterech wariantach wyliczenia będą wyglądały identycznie aż do etapu zaliczki na podatek dochodowy. Zmiany powodują tu inne koszty uzyskania przychodów oraz stosowanie lub nie tzw. ulgi zmniejszającej zaliczkę.

Etap 1. Ustalenie wysokości składek na ubezpieczenia społeczne:

Przy ustalaniu kwoty wolnej od potrąceń brane są pod uwagę składki na ubezpieczenia społeczne finansowane przez pracownika. Dlatego wyliczenia będą wyglądały następująco dla składki:

• emerytalnej: 1317 zł × 9,76% = 128,54 zł,

• rentowej: 1317 zł × 1,5% = 19,76 zł,

• chorobowej: 1317 zł × 2,45% = 32,27 zł,

RAZEM: 180,57 zł.

Etap 2. Wyliczenie składki zdrowotnej:

Aby obliczyć podstawę składki zdrowotnej, należy odjąć od minimalnego wynagrodzenia brutto sumę składek na ubezpieczenia społeczne. Otrzymany wynik mnoży się przez 9%, by uzyskać pełną składkę zdrowotną, oraz przez 7,75% - odliczaną od podatku. I tak:

• podstawa wymiaru: 1317 zł - 180,57 zł = 1136,43 zł,

• pełna: 1136,43 zł × 9% = 102,28 zł,

• do odliczenia od podatku: 1136,43 zł × 7,75% = 88,07 zł.

Etap 3. Określenie zaliczki na podatek:

Od kwoty minimalnego wynagrodzenia brutto odejmuje się sumę składek na ubezpieczenia społeczne oraz koszty uzyskania przychodów (podstawowe 111,25 zł lub podwyższone 139,06 zł). Wynik należy zaokrąglić do pełnych złotych: w górę przy końcówkach równych lub wyższych niż 50 groszy, w dół - przy niższych niż 50 groszy (art. 63 ustawy z 29 sierpnia 1997 r. - Ordynacja podatkowa). Uzyskana kwota stanowi podstawę opodatkowania. Należy ją pomnożyć przez 18% i odjąć tzw. ulgę obniżającą zaliczkę w wysokości 46,33 zł (1/12 × 556,02 zł), jeśli pracownik złoży PIT-2. Teraz pozostaje odjąć składkę zdrowotną odliczaną od podatku i wynik zaokrąglić do pełnych złotych w taki sam sposób jak podstawę opodatkowania. Uzyskana wartość to zaliczka na podatek (patrz: tabela 1).

Tabela 1. Zaliczka na podatek dochodowy w zależności od kosztów uzyskania przychodu i stosowania kwoty zmniejszającej:

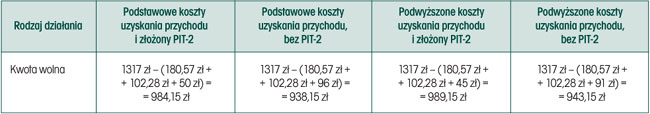

Etap 4. Wyliczenie kwoty wolnej:

Podobnie jak przy wyliczaniu zaliczki na podatek dochodowy, działania należy przeprowadzić dla czterech wariantów (patrz: tabela 2 i 3). W każdym z nich od minimalnego wynagrodzenia brutto odejmuje się składki na ubezpieczenia społeczne, zaliczkę na podatek dochodowy oraz pełną składkę na ubezpieczenie zdrowotne.

Tabela 2. Kwota wolna od potrąceń w 2010 r.:

Tabela 3. Kwoty wolne od potrąceń w 2010 r. w zależności od rodzaju potrąceń:

KOLEJNOŚĆ I WYSOKOŚĆ POTRĄCEŃ OBOWIĄZKOWYCH:

Przy potrąceniach obowiązkowych pracodawca musi trzymać się kolejności ich dokonywania. Nie wolno mu też przekraczać limitów, które wynoszą przy:

1) sumach egzekwowanych na zaspokojenie świadczeń alimentacyjnych - wysokość 3/5 wynagrodzenia; tyle samo wynosi granica przy zbiegu potrąceń,

2) innych należnościach niż świadczenia alimentacyjne, egzekwowanych na mocy tytułów wykonawczych - wysokość połowy wynagrodzenia,

3) zaliczkach pieniężnych udzielonych pracownikowi - wysokość połowy wynagrodzenia,

4) karach pieniężnych, przewidzianych w art. 108 k.p. - za jedno przekroczenie lub jeden dzień nieobecności nieusprawiedliwionej kara nie może być wyższa od jednodniowego wynagrodzenia pracownika, a łącznie kary nie mogą być wyższe niż dziesiąta część wynagrodzenia, po dokonaniu potrąceń sum wymienionych w poprzednich punktach.

Jeśli pracodawca wypłaca pracownikowi nagrodę z zakładowego funduszu świadczeń socjalnych, trzynastkę oraz należności przysługujące pracownikom z tytułu udziału w zysku lub nadwyżce bilansowej, musi je przekazać w całości na pokrycie alimentów. Gdy zaś w danym miesiącu dokonuje wypłaty wynagrodzenia za okresy dłuższe niż miesiąc, dodaje je do wynagrodzenia miesięcznego i od sumy dokonuje potrącenia (nie tylko na świadczenia alimentacyjne).

Nowe dodatki za pracę w nocy

Pracownikowi, który pracuje w nocy, należy się dodatek do wynagrodzenia za każdą godzinę pracy w porze nocnej w wysokości 20% stawki godzinowej wynikającej z minimalnego wynagrodzenia za pracę (art. 1518 § 1 k.p.). Nie ma do niego prawa jedynie wtedy, gdy pracodawca wypłaca mu z tego tytułu ryczałt, ponieważ wykonuje pracę w nocy stale poza zakładem pracy (art. 1518 § 2 k.p.).

Różne wartości dodatku dla różnych miesięcy

O tym, jak liczyć kwotę dodatku za godzinę pracy w nocy, przesądza § 4b rozporządzenia Ministra Pracy i Polityki Socjalnej z 29 maja 1996 r. w sprawie sposobu ustalania wynagrodzenia w okresie niewykonywania pracy oraz wynagrodzenia stanowiącego podstawę obliczania odszkodowań, odpraw, dodatków wyrównawczych do wynagrodzenia oraz innych należności przewidzianych w Kodeksie pracy. Należy zatem podzielić minimalne wynagrodzenie brutto przez liczbę godzin pracy w danym miesiącu, a następnie pomnożyć uzyskany wynik przez 20%. To dlatego stawki dodatku nocnego w poszczególnych miesiącach są zwykle inne - inne są przecież też liczby godzin do przepracowania.

Aby uzyskać wartość dodatku nocnego dla konkretnego pracownika, wystarczy pomnożyć kwotę dodatku za jedną godzinę z miesiąca, w którym praca w porze nocnej miała miejsce, przez liczbę przepracowanych godzin.

Zapamiętaj!

Wartość dodatków za pracę w nocy nie może być mniejsza od wysokości określonej w Kodeksie pracy.

Minimalne stawki dodatków za pracę w nocy w 2010 r. przedstawia tabela 4. Dotyczą one zatrudnionych u tych pracodawców, którzy muszą stosować Kodeks pracy, czyli pracowników samorządowych (od 1 kwietnia 2009 r. nie ma bowiem regulacji szczególnych w tym zakresie) i nauczycieli akademickich (przepisy ich dotyczące nie regulują tej kwestii).

W przypadku innych pracowników sfery budżetowej dodatek nocny (jeśli w ogóle się należy), ustalany np. od wynagrodzenia zasadniczego, też nie może być niższy od kodeksowej wartości. Tak jest np. w przypadku nauczycieli z placówek samorządowych, którym oblicza się go jako 15% godzinowej stawki z pensji zasadniczej.

Tabela 4. Dodatek za pracę w nocy w 2010 r.:

Nowa wartość minimalnej podstawy świadczeń chorobowych

Wysokość podstawy zasiłku chorobowego jest zależna od minimalnego wynagrodzenia za pracę (art. 45 ust. 1 ustawy z 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa; dalej: ustawa zasiłkowa). Podstawa ta nie może być niższa niż:

• kwota minimalnego wynagrodzenia za pracę, po odliczeniu kwoty odpowiadającej 13,71% tego wynagrodzenia - z tytułu pracy w pełnym wymiarze czasu pracy,

• 80% minimalnego wynagrodzenia za pracę po odliczeniu kwoty odpowiadającej 13,71% tego wynagrodzenia - w przypadku pracowników w pierwszym roku pracy w życiu.

W 2010 r. minimalna podstawa będzie wynosić:

• 1136,44 zł (1317 zł × 13,71% = 180,56 zł; 1317 zł - 180,56 zł) - dla pracowników pełnoetatowych,

• 909,15 zł (1317 zł × 80% = 1053,60 zł × 13,71% = 144,45 zł; 1053,60 zł - 144,45 zł) - dla pracowników w pierwszym roku pracy.

Tyle samo wynosi minimalna podstawa wymiaru świadczenia rehabilitacyjnego, zasiłku wyrównawczego, zasiłku macierzyńskiego, zasiłku w wysokości zasiłku macierzyńskiego i zasiłku opiekuńczego. Z art. 47 ustawy zasiłkowej wynika bowiem, że ich podstawę obliczamy identycznie, jak podstawę zasiłku chorobowego.

Nie inaczej będzie w przypadku wynagrodzenia chorobowego. Jego podstawę też liczymy zgodnie z zasadami określonymi dla zasiłku chorobowego (art. 92 § 2 k.p.). Jeśliby zatem przeciętne wynagrodzenie pracownika z okresu 12 miesięcy poprzedzających miesiąc, w którym pracownik się rozchorował, było niższe od minimalnej podstawy, pracodawca musi je podwyższyć - albo do poziomu obowiązującego dla pracownika w pierwszym roku pracy, jeśli o takiego pracownika chodzi, albo do poziomu ustalonego dla pozostałych pracowników pełnoetatowych.

Tabela 5. Inne świadczenia zależne od minimalnego wynagrodzenia:

BOŻENA STYCZYŃSKA

Czytaj także: Sposób obliczania nagrody jubileuszowej >>

Podstawy prawne

• Ustawa z 26 czerwca 1974 r. - Kodeks pracy (j.t. Dz.U. z 1998 r. Nr 21, poz. 94; ost.zm. Dz.U. z 2009 r. Nr 157, poz. 1241)

• Ustawa z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2000 r. Nr 14, poz. 176; ost.zm. Dz.U. z 2009 r. Nr 168, poz. 1323)

• Ustawa z 29 sierpnia 1997 r. - Ordynacja podatkowa (j.t. Dz.U. z 2005 r. Nr 8, poz. 60; ost.zm. Dz.U. z 2009 r. Nr 168, poz. 1323)

• Ustawa z 13 października 1998 r. o systemie ubezpieczeń społecznych (j.t. Dz.U. z 2009 r. Nr 205, poz. 1585)

• Ustawa z 25 czerwca 1999 r. o świadczeniach pieniężnych z ubezpieczenia społecznego w razie choroby i macierzyństwa (j.t. Dz.U. z 2005 r. Nr 31, poz. 267; ost.zm. Dz.U. Nr 179, poz. 1383)

• Ustawa z 13 marca 2003 r. o szczególnych zasadach rozwiązywania z pracownikami stosunków pracy z przyczyn niedotyczących pracowników (Dz.U. Nr 90, poz. 844; ost.zm. Dz.U. z 2008 r. Nr 237, poz. 1654)

• Ustawa z 20 kwietnia 2004 r. o promocji zatrudnienia i instytucjach rynku pracy (Dz.U. z 2008 r. Nr 69, poz. 415; ost.zm. Dz.U. z 2009 r. Nr 127, poz. 1052)

• Ustawa z 27 sierpnia 2004 r. o świadczeniach opieki zdrowotnej finansowanych ze środków publicznych (j.t. Dz.U. z 2008 r. Nr 164, poz. 1027; ost.zm. Dz.U. z 2009 r. Nr 178, poz.1374)

• Ustawa z 6 grudnia 2008 r. o zmianie ustawy - Kodeks pracy oraz niektórych innych ustaw (Dz.U. Nr 237, poz. 1654)

• Rozporządzenie Ministra Pracy i Polityki Socjalnej z 29 maja 1996 r. w sprawie sposobu ustalania wynagrodzenia w okresie niewykonywania pracy oraz wynagrodzenia stanowiącego podstawę obliczania odszkodowań, odpraw, dodatków wyrównawczych do wynagrodzenia oraz innych należności przewidzianych w Kodeksie pracy (Dz.U. Nr 62, poz. 289; ost.zm. Dz.U. z 2003 r. Nr 230, poz. 2292)

• Obwieszczenie Prezesa Rady Ministrów z 24 lipca 2009 r. w sprawie wysokości minimalnego wynagrodzenia za pracę w 2010 r. (M.P. Nr 48, poz. 709)

REKLAMA

REKLAMA