Uchwalane przez gminy wadliwe zwolnienia z podatku od nieruchomości

REKLAMA

REKLAMA

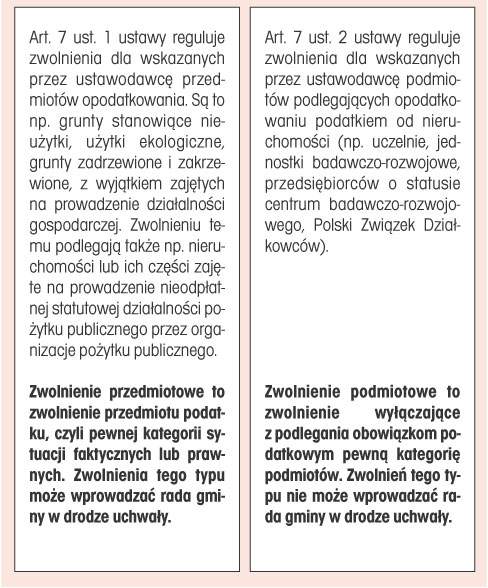

Ustawa z 12 stycznia 1991 r. o podatkach i opłatach lokalnych (dalej: ustawa) w art. 7 reguluje zasady zwolnień z podatku od nieruchomości. W przepisie tym ustawodawca zawarł nie tylko zwolnienia ustawowe, ale również upoważnił radę gminy do wprowadzania – z własnej inicjatywy – zwolnień z tego podatku. Na podstawie art. 7 ust. 3 ustawy rada gminy – w drodze uchwały – może wprowadzić inne zwolnienia przedmiotowe niż określone w ust. 1 tego artykułu oraz w art. 10 ust. 1 ustawy z 2 października 2003 r. o zmianie ustawy o specjalnych strefach ekonomicznych i niektórych ustaw.

REKLAMA

REKLAMA

ZWOLNIENIA Z PODATKU OD NIERUCHOMOŚCI

Jednostki samorządu terytorialnego mają prawo ustalania wysokości podatków i opłat lokalnych w zakresie określonym w ustawie (art. 168 Konstytucji RP). Jednocześnie art. 217 Konstytucji stanowi, że nakładanie podatków, innych danin publicznych, określanie podmiotów, przedmiotów opodatkowania i stawek podatkowych, a także zasad przyznawania ulg i umorzeń oraz kategorii podmiotów zwolnionych od podatków następuje w drodze ustawy. Dlatego rada gminy nie może zwalniać konkretnych podmiotów ani kategorii podmiotów z podatku od nieruchomości.

Gminy wadliwie wprowadzają zwolnienia przedmiotowo-podmiotowe

Do wyłącznej właściwości rady gminy należy podejmowanie uchwał w sprawach podatków i opłat w granicach określonych w odrębnych ustawach (art. 18 ust. 2 pkt 8 ustawy z 8 marca 1990 r. o samorządzie gminnym; dalej: u.s.g.). W przypadku podatku od nieruchomości granice te określa powołany wyżej art. 7 ust. 3 ustawy. W przypadku zwolnień wprowadzanych na podstawie uchwały rady gminy, to nie osoba podatnika może być kryterium decydującym o zwolnieniu, lecz rodzaj nieruchomości. Zwolnienie przedmiotowe charakteryzuje się tym, że o jego zastosowaniu decyduje to, że nieruchomość należy do określonej kategorii. Bez znaczenia dla zwolnienia jest natomiast, kto jest właścicielem nieruchomości lub kto jest jej posiadaczem. Mimo że art. 7 ust. 3 zezwala radom gmin wprowadzać wyłącznie zwolnienia przedmiotowe, w praktyce w poszczególnych gminach próbuje się ustanawiać zwolnienia mające charakter przedmiotowo-podmiotowy. Mogą z nich skorzystać podmioty nie tylko dysponujące wymienionym w uchwale typem nieruchomości, ale i mające status podmiotu wskazanego w uchwale. W ten sposób zwolnienie adresowane jest np. do stowarzyszeń posiadających siedzibę na terenie gminy, przedszkoli, bibliotek czy firm prowadzących np. miejską oczyszczalnię.

REKLAMA

Na pierwszy plan autorzy takich wadliwych uchwał wysuwają elementy przedmiotowe (wymieniając określone nieruchomości lub ich części). Kluczowe znaczenie, pozwalające odróżnić nieruchomości zwolnione z podatku od tych mu podlegających, gminy przypisują jednak elementom podmiotowym. Gminy najczęściej próbują w ten sposób wspomóc działalność instytucji powiązanych z gminą, instytucji związanych z kulturą oraz prowadzących działalność oświatową lub charytatywną.

Kontrola RIO

Uchwały lub zarządzenia organu gminy sprzeczne z prawem są nieważne, a o nieważności uchwały lub zarządzenia w całości lub w części orzeka organ nadzoru (art. 91 ust. 1 u.s.g.). Naruszeniem przepisów powodującym sankcję nieważności uchwały organów jednostek samorządu terytorialnego jest podjęcie uchwały bez odpowiedniego umocowania w przepisach lub z naruszeniem przepisów (w tym ich błędna interpretacja). Nawet tak ogólne stwierdzenie, jak „zwolnienie z podatku od nieruchomości instytucji kultury”, powoduje zanegowanie ustanowionego zwolnienia. Sprawdzenie uchwały rady gminy odbywa się zawsze w ten sposób, że Regionalna Izba Obrachunkowa (dalej: RIO) analizuje, czy można wskazać określony krąg podmiotów mających prawo do skorzystania ze zwolnienia.

W art. 32 ustawy z 25 października 1991 r. o organizowaniu i prowadzeniu działalności kulturalnej jako instytucje kultury umieszczone zostały muzea, jednostki organizacyjne mające na celu opiekę nad zabytkami, ośrodki badań i dokumentacji, biura wystaw artystycznych, galerie i centra sztuki, Filmoteka Narodowa, biblioteki, domy i ośrodki kultury, świetlice i kluby, ogniska artystyczne i domy pracy twórczej. Dlatego uchwała rady gminy stanowiąca np., że „zwalnia się z podatku od nieruchomości budynki wykorzystywane przez instytucje kultury” uznawana jest przez RIO za wadliwą – z uwagi na wskazanie podmiotów, które mogą skorzystać ze zwolnienia. Patrz: tabela.

TABELA. Przykładowe uchwały gmin podjęte z naruszeniem zasad wprowadzonych przez Konstytucję RP i ustawę o podatkach i opłatach lokalnych – unieważnione przez RIO

Kontrola WSA

Wojewódzkie Sądy Administracyjne (dalej: WSA) w sporach o prawidłowość wprowadzenia zwolnienia z podatku od nieruchomości najczęściej stają po stronie RIO. Przykładowy wyrok w sprawie wadliwego zwolnienia w podatku od nieruchomości wydał 3 czerwca 2009 r. WSA we Wrocławiu (sygn. akt III SA/Wr 73/09). W tym przypadku gmina zwolniła z podatku od nieruchomości grunty, budowle i budynki zajęte na prowadzenie działalności gospodarczej, położone na terenie gminy K. w obrębie wsi O. Stanowiły one własność gminy, ale pozostawały w użytkowaniu K.R.O., które – działając sezonowo – nie posiadały środków finansowych na opłacenie podatku. Gmina, wprowadzając zwolnienie z podatku od nieruchomości, powoływała się na fakt, że prowadzona na tych działkach działalność związana z rolnictwem służyła niemal całej społeczności lokalnej (w szczególności w zakresie wynajmowania maszyn rolniczych).

Czytaj także: Przekształcenie użytkowania wieczystego w prawo własności >>

Z ORZECZNICTWA

Z cytowanego przepisu wynika jednoznaczna kompetencja dla rad gmin wprowadzenia pozaustawowych zwolnień z podatku od nieruchomości, wyłącznie jednak o charakterze przedmiotowym. Zwolnienie powinno zatem dotyczyć konkretnych nieruchomości (gruntów), ze względu na ich przeznaczenie, bez uwzględniania jednak – w jakimkolwiek stopniu! – sytuacji ekonomicznej lub też specyficznych cech charakteryzujących podmioty, które władają tymi nieruchomościami. Jest oczywiste, że każde zwolnienie przedmiotowe – w dopiero co podanym rozumieniu – stanowić będzie – pośrednio jednak tylko – ulgę podatkową dla podmiotu, który włada określoną nieruchomością. Chodzi jednak o to, że w momencie podejmowania uchwały na podstawie analizowanego art. 7 ust. 3 ustawy właściwa do tego terytorialnie rada absolutnie nie może kierować się wspomnianą, specyficzną sytuacją (lub cechami) podmiotu władającego gruntami, których miałoby dotyczyć zwolnienie. Jeżeli okoliczności te miałyby stanowić podstawę (uzasadnienie) dla zwolnienia z podatku od nieruchomości, nie może być mowy o zwolnieniu przedmiotowym, lecz podmiotowym, do czego art. 7 ust. 3 ustawy nie uprawnia.

Wyrok WSA we Wrocławiu z 3 czerwca 2009 r. (sygn. akt III SA/Wr 73/09)

Do WSA może trafić nie tylko spór między RIO a gminą. W wyroku z 25 lutego 2010 r. WSA w Gorzowie Wlkp. (sygn. akt I SA/Go 25/10) wydał wyrok w sprawie skargi prokuratora rejonowego na uchwałę nr XXV/139/08 Rady Gminy z M., podjętej w sprawie stawek podatku od nieruchomości i zwolnień z tego podatku na terenie gminy. Skarżący zarzucił rażące naruszenie art. 7 ust. 3 ustawy, przez ustanowienie tych zwolnień. WSA uznał, że nastąpiło złamanie prawa. Będące przedmiotem sporu zwolnienie podatkowe zaadresowane było do emerytów i rencistów, którzy przekazali gospodarstwo rolne na rzecz Skarbu Państwa i którym przydzielono do bezpłatnego użytkowania budynki, ich części i działki gruntów oraz do emerytów i rencistów rolnych, którzy są właścicielami budynków gospodarczych i prowadzą samodzielne gospodarstwo domowe. Uchwała została tak skonstruowana, że formalnie było to zwolnienie z podatku budynków lub ich części. Taka konstrukcja językowa uchwały nie powoduje, że wprowadzone zwolnienie można traktować jako zwolnienie o charakterze tylko przedmiotowym. WSA potwierdził tę negatywną dla gminy interpretację przepisów.

Z ORZECZNICTWA

Zwolnieniem od podatku nie zostały objęte wszystkie budynki, ich części, działki gruntu, lecz tylko te, które są przydzielone do bezpłatnego użytkowania osobie, która przekazała w zamian za emeryturę lub rentę gospodarstwo rolne państwu. Nie objęto zwolnieniem również wszystkich budynków gospodarczych, a jedynie te, które są własnością emerytów i rencistów rolnych, którzy prowadzą samodzielne gospodarstwo domowe. Zasadnie więc skarżący twierdzi, że w takiej sytuacji mamy do czynienia z przywilejem podatkowym o charakterze mieszanym, podmiotowo-przedmiotowym, w którym – mimo wysunięcia w redakcyjnym sformułowaniu na pierwszy plan elementów przedmiotowych – decydujące znaczenie należy przypisać wyróżnikom podmiotowym, skoro fakt zwolnienia pozostałych budynków został połączony ściśle z cechami indywidualnymi podatnika, takimi jak jego źródło utrzymania. Kryterium podmiotowe jest niewątpliwie decydujące w tak określonym zwolnieniu.

Wyrok WSA w Gorzowie Wlkp. z 25 lutego 2010 r. (sygn. akt I SA/Go 25/10)

W ocenie WSA zaskarżony fragment uchwały wskazuje pewną kategorię podatników. Niezależnie od tego, jak liczny jest zbiór podmiotów wchodzących do danej kategorii, występuje sprzeczność z treścią art. 217 Konstytucji RP, która zezwala na wprowadzanie uchwałą rady gminy tylko zwolnień przedmiotowych, a nie podmiotowych.

Unieważnienie a uchylenie

Niekiedy w czasie trwania sporu z RIO lub WSA gminy z własnej inicjatywy podejmują decyzję o uchyleniu uchwały o wprowadzeniu zwolnień w podatku od nieruchomości. Skutki prawne uchylenia uchwały i jej unieważnienie są odmienne. Uchylenie uchwały przez radę gminy oznacza wyeliminowanie uchwały ze skutkiem od daty uchylenia (ex nunc). Natomiast stwierdzenie nieważności uchwały wywołuje natomiast skutki od chwili jej podjęcia (ex tunc). W tym przypadku uchwałę należy potraktować tak, jakby nigdy nie została podjęta.

Czytaj także: Data pewna >>

PODSTAWY PRAWNE

● Konstytucja Rzeczypospolitej Polskiej z 2 kwietnia 1997 r. (Dz.U. Nr 78, poz. 483; ost.zm. Dz.U. z 2009 r. Nr 114, poz. 946)

● Ustawa z 12 stycznia 1991 r. o podatkach i opłatach lokalnych (j.t. Dz.U. z 2006 r. Nr 121, poz. 844; ost.zm. M.P. z 2009 r. Nr 67, poz. 872)

● Ustawa z 8 marca 1990 r. o samorządzie gminnym (j.t. Dz.U. z 2001 r. Nr 142, poz. 1591; ost.zm. Dz.U. z 2010 r. Nr 28, poz. 146)

REKLAMA

REKLAMA