Odliczenie VAT przy nabyciu lub wytworzeniu nieruchomości

REKLAMA

REKLAMA

Zgodnie z określoną w art. 86 ust. 1 ustawy z 11 marca 2004 r. o podatku od towarów i usług (dalej: ustawa o VAT) zasadą ogólną, podatnikowi przysługuje prawo do odliczenia podatku naliczonego w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych. Jeśli podatnik wykonuje jednocześnie czynności opodatkowane i zwolnione z podatku od towarów i usług (VAT) i dokonuje zakupów związanych z obydwoma tymi rodzajami działalności, to, zgodnie z art. 90 ustawy o VAT, podatek naliczony odlicza jedynie częściowo, proporcjonalnie do udziału sprzedaży opodatkowanej w kwocie sprzedaży ogółem (opodatkowanej i zwolnionej). Jak stwierdził Naczelny Sąd Administracyjny w uchwale z 24 października 2011 r. (sygn. akt I FPS 9/10), przy kalkulacji takiej proporcji nie uwzględnia się czynności niepodlegających opodatkowaniu VAT, co w praktyce oznacza, że jeżeli nabywane przez podatnika (JST) towary lub usługi są wykorzystywane do wykonywania czynności opodatkowanych VAT oraz niepodlegających opodatkowaniu tym podatkiem (nie są wykorzystywane do działalności zwolnionej z VAT), w obecnym stanie prawnym jednostce takiej przysługuje prawo do odliczenia podatku naliczonego w pełnej wysokości. Ten stan rzeczy zmienić ma planowana na rok 2016 nowelizacja ustawy o VAT, dopóki jednak jej postanowienia nie wejdą w życie, zastosowanie mają opisane regulacje oraz ich wykładnia dokonana przez sąd.

REKLAMA

REKLAMA

Zobacz również: Konsekwencje wyroku TK w sprawie użytkowania wieczystego

Inaczej jednak sprawa wygląda, jeśli chodzi o wydatki na budowę lub wytworzenie nieruchomości, tu bowiem czynności niepodlegające opodatkowaniu już dzisiaj wpływają na zakres odliczenia, a to za sprawą obowiązującego od 1 stycznia 2011 r. art. 86 ust. 7b ustawy o VAT.

Nabycie lub wytworzenie nieruchomości

Zgodnie z art. 86 ust. 7b ustawy o VAT, w przypadku nakładów ponoszonych na nabycie, w tym na nabycie praw wieczystego użytkowania gruntów, oraz wytworzenie nieruchomości, stanowiącej majątek przedsiębiorstwa danego podatnika, wykorzystywanej zarówno do celów prowadzonej przez tego podatnika działalności gospodarczej, jak i do celów innych, których nie da się w całości przypisać działalności gospodarczej, podatek naliczony oblicza się według udziału procentowego, w jakim dana nieruchomość wykorzystywana jest do celów działalności gospodarczej.

REKLAMA

Przez wytworzenie nieruchomości rozumie się wybudowanie budynku, budowli lub ich części, lub ich ulepszenie w rozumieniu przepisów o podatku dochodowym (art. 2 pkt 14a ustawy o VAT).

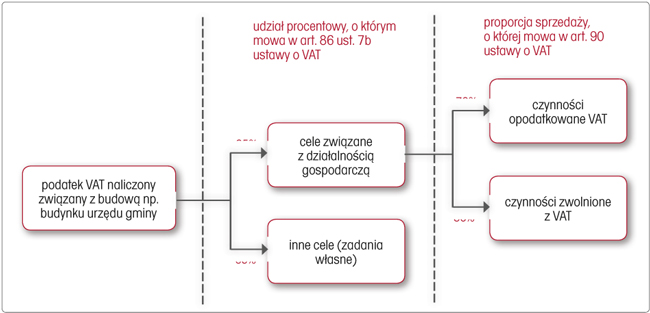

Dopiero tak obliczony podatek podlega regulacjom art. 90 ustawy o VAT (proporcja sprzedaży), co w praktyce oznacza, że, ponosząc nakłady na nabycie/wytworzenie takiej nieruchomości, podatnik (JST) powinien:

1) w pierwszej kolejności ustalić, w jakiej części (w jakim procencie) dana nieruchomość jest wykorzystywana do celów działalności gospodarczej (i na tej podstawie obliczyć kwotę podatku naliczonego, o którym mowa w art. 86 ust. 7b ustawy o VAT),

2) w przypadku gdy nieruchomość jest/będzie wykorzystywana również na potrzeby działalności zwolnionej z VAT, tak obliczoną kwotę podatku naliczonego rozliczyć następnie według proporcji sprzedaży, o której mowa w art. 90 ustawy o VAT.

Mechanizm takiego rozliczenia przedstawia schemat 1.

Przyjmując przedstawione w schemacie 1 dane liczbowe, w odniesieniu do nieruchomości wykorzystywanych przez JST zarówno do realizacji zadań własnych, jak i do działalności gospodarczej (w proporcji 65% : 35%), która to działalność obejmuje zarówno czynności opodatkowane, jak i zwolnione z VAT (w proporcji 70% : 30%), JST będzie uprawniona do odliczenia podatku naliczonego jedynie w wysokości 24,5% (35% × 70%) podatku naliczonego wynikającego z otrzymanej faktury zakupu.

Dodatkowe obowiązki w zakresie obliczania proporcji w VAT wprowadzają:

● art. 90a ustawy o VAT, zgodnie z którym podatnicy dokonujący odliczenia wg opisanych zasad mają obowiązek monitorowania stopnia wykorzystania nieruchomości na cele działalności gospodarczej. Obowiązek taki rozciąga się na 120 miesięcy, począwszy od miesiąca, w którym nieruchomość została oddana do używania. Jeśli stopień wykorzystania nieruchomości ulegnie w tym okresie zmianie, należy dokonać odpowiedniej korekty odliczenia,

● art. 91 ustawy o VAT, który wprowadza analogiczny obowiązek w stosunku do proporcji sprzedaży (zakresu wykorzystywania nieruchomości do działalności opodatkowanej i zwolnionej). Obowiązek ten rozciąga się na 10 lat, licząc od roku, w którym nieruchomość została oddana do używania.

Schemat 1. Mechanizm rozliczania proporcji w VAT

Alokacja wydatków

Ustawa o VAT nie zawiera regulacji co do sposobu czy kryteriów określania udziału procentowego, w jakim nieruchomość wykorzystywana jest do celów działalności gospodarczej podatnika oraz do innych celów. W wydawanych interpretacjach organy wskazują, że zastosowana metoda powinna mieć charakter obiektywny, determinowany okolicznościami danej sprawy. Przy odliczeniu VAT naliczonego JST powinna zatem przyjąć kryterium zapewniające, że obliczenie proporcji między działalnością gospodarczą a działalnością niemającą charakteru gospodarczego będzie obiektywnie odzwierciedlało część wydatków faktycznie przypadającą odpowiednio na każdy z tych rodzajów działalności. Zdaniem organów podatkowych, możliwe jest zastosowanie jakiegokolwiek sposobu rozdziału dokonanych zakupów, pod warunkiem jednak, że gwarantuje on najdokładniejsze ustalenie kwoty podatku naliczonego do odliczenia.

Organy podatkowe unikają oceny prawidłowości przyjętej metody określania tego udziału w trybie interpretacji indywidualnych, podnosząc, że ostateczny wybór metody stanowi obowiązek podatnika, gdyż to on najlepiej zna specyfikę, organizację i podział pracy w swojej jednostce i w konsekwencji jest w stanie wyodrębnić część podatku naliczonego, związaną z prowadzoną działalnością gospodarczą. Ewentualna ocena prawidłowości przyjętej metody może nastąpić jedynie w drodze kontroli lub postępowania podatkowego. W interpretacjach i orzecznictwie sądowym wymienia się jednak kilka rodzajów kluczy takiej alokacji, np. tzw.:

● klucz powierzchniowy, czyli oparcie się na stosunku powierzchni przeznaczonej do wykorzystania na potrzeby działalności gospodarczej do powierzchni ogólnej nieruchomości (por. interpretacja Dyrektora Izby Skarbowej w Poznaniu z 2 września 2014 r.; zn. ILPP5/443-143/14-3/PG),

● klucz czasowy, czyli oparcie się na czasie (liczba dni, godzin), w jakim nieruchomość jest wykorzystywana na potrzeby działalności gospodarczej (por. wyrok WSA w Bydgoszczy z 4 września 2013 r., sygn. akt I SA/Bd 405/13),

● klucz powierzchniowo-czasowy, stanowiący połączenie dwóch poprzednich (por. interpretacja Dyrektora Izby Skarbowej w Warszawie z 6 grudnia 2013 r.; zn. IPPP1/443-1131/13-2/EK).

Zmiany od 2016 roku

Warto wskazać na wspomnianą już planowaną od 2016 roku nowelizację ustawy o VAT, która zawierać będzie wprost przykładowe rodzaje kluczy alokacji w celu przypisania wydatków do określonego rodzaju działalności (na potrzeby odliczenia podatku naliczonego od wszystkich wydatków, nie tylko związanych z nieruchomościami). Znowelizowana ustawa została uchwalona przez Sejm 9 kwietnia br. i po podpisaniu przez prezydenta obecnie oczekuje na publikację w Dzienniku Ustaw. Przepisy te, mimo że jeszcze nie obowiązują, mogą stanowić istotną wskazówkę dla potrzeb zastosowania art. 86 ust. 7b ustawy o VAT. Obok wspomnianych kluczy powierzchniowego i czasowego, ustawa wskazuje także na tzw.:

● klucz osobowy, stanowiący średnioroczną liczbę osób wykonujących wyłącznie prace związane z działalnością gospodarczą w ogólnej średniorocznej liczbie osób wykonujących prace w ramach działalności gospodarczej i poza tą działalnością, jak również na

● klucz przychodowy, obliczany jako roczny obrót z działalności gospodarczej w rocznym obrocie podatnika z działalności gospodarczej powiększonym o otrzymane przychody z innej działalności, w tym wartość dotacji, subwencji i innych dopłat o podobnym charakterze, otrzymanych na sfinansowanie wykonywanej przez tego podatnika działalności innej niż gospodarcza.

Ustawa nowelizująca zawiera również upoważnienie dla Ministra Finansów do wprowadzenia w drodze rozporządzenia innych sposobów określenia proporcji w przypadku niektórych podatników. Wydaje się, że z uprawnienia tego minister może skorzystać m.in. w odniesieniu do wydatków realizowanych przez JST.

Rodzaje kwalifikujących się wydatków

Z art. 86 ust. 7b ustawy o VAT wynika, że ma on zastosowanie do VAT naliczonego od nakładów ponoszonych na nabycie, w tym na nabycie praw wieczystego użytkowania gruntów, oraz wytworzenie nieruchomości. Nie ulega wątpliwości, że dotyczy to nakładów m.in. na nabycie gruntu, nabycie prawa wieczystego użytkowania gruntów, jak również nabycie budynku lub budowli posadowionych na gruncie będącym własnością podatnika lub znajdującym się w użytkowaniu wieczystym, nabycie towarów lub usług wykorzystywanych w związku z budową budynku lub budowli oraz nabycie usługi budowy budynku lub budowli.

Pewne wątpliwości pojawiły się natomiast w odniesieniu do wydatków ponoszonych na remonty, przeróbki, ulepszenia czy modernizację istniejących budynków lub budowli. Wątpliwości te wyjaśnia jednak art. 2 pkt 14a ustawy o VAT, w którym ustawodawca wprowadził definicję pojęcia „wytworzenie nieruchomości”, do którego odwołuje się art. 86 ust. 7b ustawy o VAT. Przez wytworzenie nieruchomości rozumie się wybudowanie budynku, budowli lub ich części bądź ich ulepszenie w rozumieniu przepisów o podatku dochodowym. Wprawdzie JST nie dokonują rozliczeń w zakresie podatku dochodowego od osób prawnych, jednak na potrzeby zastosowania definicji „ulepszenia” nie ma to znaczenia. Ulepszenie, o którym mowa w przepisach o podatkach dochodowych (art. 16g ust. 13 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych oraz art. 22g ust. 17 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych), może mieć miejsce na skutek przebudowy, rozbudowy, rekonstrukcji, adaptacji lub modernizacji środka trwałego. Środki trwałe uważa się za ulepszone, jeżeli suma wydatków poniesionych na ich przebudowę, rozbudowę, rekonstrukcję, adaptację lub modernizację w danym roku podatkowym przekracza 3,5 tys. zł i wydatki te powodują wzrost wartości użytkowej w stosunku do wartości z dnia przyjęcia środków trwałych do używania. Oznacza to, że art. 86 ust. 7b ustawy o VAT ma zastosowanie także do wydatków na modernizację, przebudowę czy rozbudowę nieruchomości należących do JST (np. hali sportowej, budynku urzędu gminy, świetlicy środowiskowej, szkoły). Regulacja ta nie odnosi się natomiast do wydatków związanych z wynajmem czy wydzierżawieniem nieruchomości, co oznacza, że w tym zakresie odliczenie podatku naliczonego dokonywane jest według zasad ogólnych z pominięciem omawianej regulacji, tj. odliczenie w całości lub przy zastosowaniu struktury sprzedaży z art. 90 ustawy o VAT.

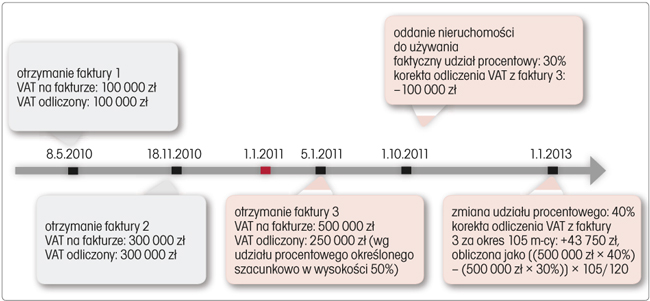

Schemat 2. Zasady obliczania proporcji w VAT w zależności od daty poniesienia wydatków

Inwestycje rozpoczęte przed 1 stycznia 2011 r.

Wprowadzająca opisane regulacje ustawa nowelizująca nie przewidywała jakichkolwiek przepisów przejściowych. Oznacza to, że art. 86 ust. 7b w związku z art. 2 pkt 14a oraz art. 90a ustawy o VAT mają zastosowanie do wydatków, w odniesieniu do których prawo do odliczenia powstało od 1 stycznia 2011 r.

Z punktu widzenia określenia kwoty podatku naliczonego podlegającej odliczeniu istotne znaczenie ma zatem powstanie prawa do odliczenia w odniesieniu do poszczególnych wydatków, w praktyce głównie otrzymanie faktury. W przypadku wydatków poniesionych (faktur otrzymanych) do 31 grudnia 2010 r., art. 86 ust. 7b ustawy o VAT nie ma zastosowania, co oznacza, że VAT z takich faktur JST można odliczyć w całości (jeśli inwestycja dotyczy działalności opodatkowanej oraz niepodlegającej VAT), bądź w części, przy zastosowaniu proporcji sprzedaży określonej w art. 90 ustawy o VAT (jeśli inwestycja dotyczy działalności zarówno opodatkowanej, jak i zwolnionej i niepodlegającej VAT).

W stosunku do faktur otrzymanych po 1 stycznia 2011 r. odliczenie następuje już z zastosowaniem art. 86 ust. 7b (czyli dwuetapowo, zgodnie ze schematem 1), nawet gdy dotyczy tej samej inwestycji. Taki pogląd znajduje potwierdzenie w interpretacjach organów podatkowych (por. interpretacja Dyrektora Izby Skarbowej w Poznaniu z 28 listopada 2014 r.; zn. ILPP1/443-545/13/14-S/JSK) oraz w wyrokach sądów (por. prawomocny wyrok WSA w Poznaniu z 29 maja 2014 r.; sygn. akt I SA/Po 1232/13). Mechanizm takiego odliczenia przedstawia schemat 2.

AGNIESZKA BIEŃKOWSKA

Autorka jest doradcą podatkowym, partnerem w MDDP Michalik Dłuska Dziedzic i Partnerzy

JANINA FORNALIK

Autorka jest doradcą podatkowym, starszym menedżerem w MDDP Michalik Dłuska Dziedzic i Partnerzy

PODSTAWY PRAWNE

● art. 2 pkt 14a, art. 86 ust. 1 i ust. 7b, art. 90, art. 90a, art. 91 ustawy z 11 marca 2004 r. o podatku od towarów i usług (j.t. Dz.U. z 2011 r. nr 177, poz. 1054; ost. zm. Dz.U. z 2015 r. poz. 211)

● art. 16g ust. 13 ustawy z 15 lutego 1992 r. o podatku dochodowym od osób prawnych (j.t. Dz.U. z 2014 r. poz. 851; ost. zm. Dz.U. z 2015 r. poz. 226)

● art. 22g ust. 17 ustawy z 26 lipca 1991 r. o podatku dochodowym od osób fizycznych (j.t. Dz.U. z 2012 r. poz. 361; ost. zm. Dz.U. z 2015 r. poz. 478)

Polecamy serwis: Finanse

REKLAMA

REKLAMA